Abstimmungen

Für die Erstellung der Umsatzsteuer-Voranmeldung und der Jahreserklärung stehen zwölf Abstimmungen zur Verfügung, welche die importierten Dateien miteinander verknüpfen und abgleichen, um mögliche Unstimmigkeiten aufzudecken.

Die Abstimmungen stehen nur zur Verfügung, wenn die Daten aus SAP (oder einem anderen ERP-System) ins VAT@GTC importiert wurden, nicht aber bei manueller Eingabe der Beträge in den Meldungsdialog.

Auf der Startseite sind die Einstellungen der jeweiligen Abstimmungen ersichtlich. Welche Funktionen dieser Dialog bietet, wird nachfolgend beschrieben.

Die Abstimmungen im Einzelnen

Die Abstimmungen basieren überwiegend auf den Standard-SAP-Reports:

| Umsatzsteuervoranmeldung | aus RFUMSV00 |

| Zusatzdaten zur Umsatzsteuervoranmeldung | aus RFUMSV10 |

| Bilanz/ Gewinn- und Verlustrechnung | aus RFBILA00 |

| Abstimmung | Funktion | Voraussetzung |

|---|---|---|

Abstimmung 1: Plausibilität der Steuerbeträge im USt.-Report | Diese Abstimmung prüft die importierten Meldedaten aus dem RFUMSV00 auf Plausibilität. Dabei wird anhand des hinterlegten Steuersatzes die Bemessungsgrundlage mit der Steuer verglichen. Bei Abweichungen gibt es in dieser Abstimmung die Möglichkeit, ein Limit für Auto-Anpassungen zu hinterlegen. Abweichungen bis zu diesem Limit werden vom System automatisch beim Import angepasst und korrigiert in die Meldung eingetragen. Welche Seite dabei angepasst wird, kann unter [Einstellungen → Länder → Bearbeiten → Allgemeine Informationen → Automatische Korrektur] konfiguriert werden. | Import der Meldewerte aus RFUMSV00 oder Exceldatei |

Abstimmung 2: Vergleich der errechneten mit der gebuchten Steuer. | Abstimmung 2 vergleicht, ob die Steuer, die sich aus dem Zahllast-Feld in der Meldung ergibt, auch tatsächlich in der Bilanz als Zahllast gebucht wurde [gebuchte Steuer]. | Import RFBILA / Manueller Eintrag des Werts Zahllastkonto hinterlegt |

Abstimmung 3: Differenzen zwischen den USt-Reports | Abstimmung 3 vergleicht die Beträge der Bemessungsgrundlagen der Reports RFUMSV00 und RFUMSV10 pro Steuerkennzeichen. | Import RFUMSV00 und RFUMSV10 |

Abstimmung 4: Vollständigkeitskontrolle Ertragskonten | Abstimmung 4 filtert die Salden der in den Stammdaten angegebenen Ertragskonten aus der importierten Bilanz RFBILA heraus und vergleicht sie mit den Summen der diesen Konten in der importierten Zusatzliste zur Umsatzsteuervoranmeldung RFUMSV10 zugeordneten Bemessungsgrundlagen. Ziel der Abstimmung ist es, zu erkennen, ob in der Periode Ertragsbuchungen ohne Verwendung eines Steuerkennzeichens vorgenommen wurden. Abstimmung 4 ist eine typische Abstimmung für SAP oder für andere ERP-Systeme, die es zulassen, auf einem Konto mehr als einen Steuerschlüssel zu verwenden. | Import RFUMSV10 und RFBILA Abstimmung 3 sollte ohne Fehler sein Abstimmungskonten gepflegt |

Abstimmung 5: Vollständigkeitskontrolle Aufwandskonten | Abstimmung 5 entspricht Abstimmung 4, mit dem Unterschied, dass das System die Salden der Aufwandskonten aus RFUMSV10 und RFBILA vergleicht. | siehe Abstimmung 4 |

Abstimmung 6: Vollständigkeitskontrolle Bilanzkonten | Abstimmung 6 entspricht Abstimmung 4, mit dem Unterschied, dass das System die Salden der Aktiv- & Passivbilanzkonten aus RFUMSV10 und RFBILA vergleicht. | siehe Abstimmung 4 |

Abstimmung 7: Plausibilitätskontrolle Eingangssteuerkennzeichen | Abstimmung 7 filtert zunächst alle Eingangssteuerkennzeichen aus der importierten RFUMSV10. Die Zuordnung, welche Steuerkennzeichenart ein Steuerkennzeichen besitzt, wird aus den Stammdaten des Steuerkennzeichens herausgelesen. Anschließend prüft das System anhand des Reports, welche Konten mit diesen Steuerkennzeichen bebucht wurden und vergleicht die Liste der Konten mit den im VAT@GTC hinterlegten Abstimmungskonten. Wenn Buchungen eines Eingangssteuerkennzeichen auf ein Ausgangskonto getätigt wurden, meldet die Abstimmung einen Fehler. | Import RFUMSV10 Abstimmung 3 sollte ohne Fehler sein Abstimmungskonten gepflegt |

Abstimmung 8: Plausibilitätskontrolle Ausgangssteuerkennzeichen | Abstimmung 8 entspricht Abstimmung 7, mit dem Unterschied, dass das System die Ausgangssteuerkennzeichen sowie die entsprechenden Aufwandskonten filtert und mit den hinterlegten Konten im VAT@GTC vergleicht. | siehe Abstimmung 7 |

Abstimmung 9: Abstimmung mit ZM | Abstimmung 9 identifiziert, ob die gemeldeten Werte in der Zusammenfassenden Meldung mit den Werten in den entsprechenden Feldern der Umsatzsteuer-Voranmeldung übereinstimmen. | Nutzung ZM im VAT@GTC |

Abstimmung 10: Abweichung zum Mittelwert der letzten 12 Monate | Nur bei gleichbleibendem Geschäftsjahr sinnvoll. | |

Abstimmung 12: Plausibilitätskontrolle für Reverse-Charge Sachverhalte | ||

Abstimmung 13: Plausibilitätskontrolle innergemeinschaftlicher Erwerbe / Vorsteuer | Abstimmung 13 kontrolliert, ob der Wert der Steuer, der auf innergemeinschaftliche Erwerbe entfällt, mit dem der Vorsteuer für innergemeinschaftliche Erwerbe übereinstimmt. | |

| Abstimmung 14: Nullsaldo Sachkonten Validierung | Abstimmung 14 kontrolliert, ob auf den hinterlegten Konten ein Nullsaldo vorliegt. | Import RFBILA |

Praxishinweis

Manuelle Melder können Abstimmung 9,10,12 und 13 durchführen.

Konfiguration der Abstimmungen

Allgemeine Konfiguration

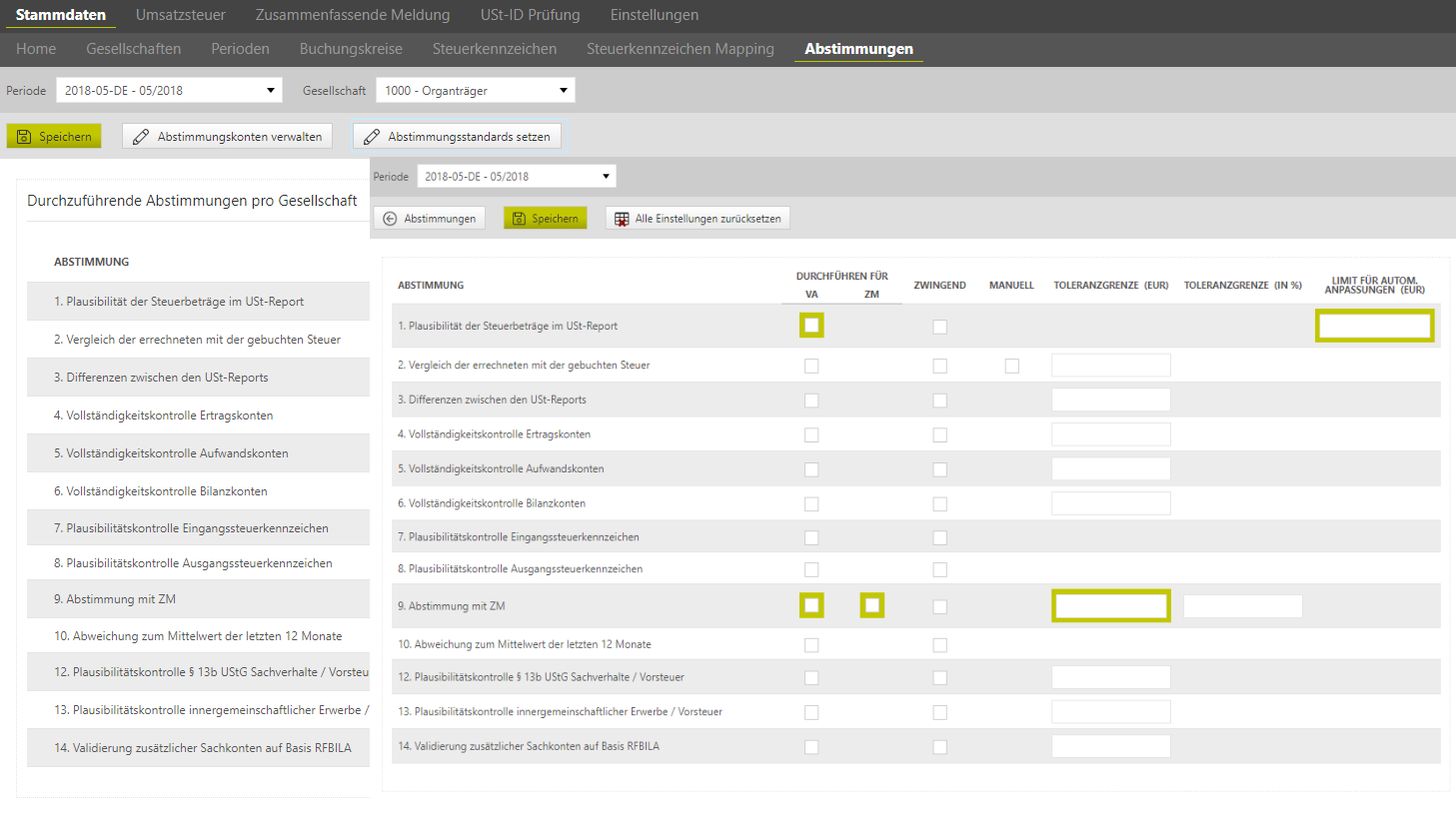

Die Konfiguration der Abstimmungen erfolgt in einer tabellarischen Übersicht, da die Einstellmöglichkeiten im Wesentlichen identisch sind.

Durchführen für VA | Durch Setzen des Häkchens kann die jeweilige Abstimmung für die Erstellung der Voranmeldung (Monat oder Quartal) aktiviert werden. Die Abstimmung wird für die entsprechende Periode und Gesellschaft bei der Erstellung der Voranmeldung oder Jahreserklärung nicht berücksichtigt. |

Durchführen für ZM | Nur relevant für Abstimmung 9 [Abstimmung mit ZM]. Nähere Details hierzu im nächsten Abschnitt [Konfiguration der Abstimmung 9]. Durch Setzen des Häkchens kann die Abstimmung für die Erstellung der Zusammenfassenden Meldung aktiviert werden. Die Abstimmung wird für die entsprechende Periode und Gesellschaft bei der Erstellung der Zusammenfassenden Meldung nicht berücksichtigt. |

Zwingend | Wurde die Abstimmung für die Voranmeldung aktiviert, so kann eingestellt werden, dass diese zwingend durchgeführt werden muss. Aus Zeitgründen innerhalb des Meldungsprozesses kann es sinnvoll sein, Abstimmungen nicht als zwingend zu markieren. Ist das Häkchen aktiviert, so muss diese Abstimmung erfolgreich durchgeführt werden, bevor die entsprechende Meldung geschlossen und somit versendet werden kann. Ist das Häkchen nicht aktiviert, so ist es bei der Meldungserstellung möglich, eventuelle Fehlerhinweise zu ignorieren und die Meldung zu schließen. Es erfolgt jedoch in jedem Fall eine Aufzeichnung im Status der Abstimmung, im Status aller Abstimmungen sichtbar im Dialog: [Umsatzsteuer → Monatsübersicht] und [Umsatzsteuer → Status] und im Rahmen der Wiedervorlage. |

Manuell | Dieses Feld wird nur für Abstimmung 2 [Vergleich der errechneten mit der gebuchten Steuer] für die Voranmeldung benötigt und ist dann relevant, wenn kein Import des RFBILA erfolgt. Mit der Aktivierung des Kästchens wird dem VAT@GTC übermittelt, dass die Daten des Steuerzahllastkontos nicht über die Bilanz eingelesen werden (z. B. RFBILA wird nicht importiert oder die Steuerkonten über das Zahllastkonto wurden bereits abgeschlossen). Infolgedessen wird im Importdialog ein Feld zur manuellen Eingabe des Zahllastkontensaldos freigeschaltet. In dieses kann der Bearbeiter manuell den Wert des Steuerzahllastkontos eintragen. Wichtig dafür ist, dass das Zahllastkonto in den Stammdaten der Gesellschaft im VAT@GTC hinterlegt ist. Erfolgt keine Aktivierung, so wird die Abstimmung 2 mithilfe der Daten aus dem RFBILA durchgeführt. In diesem Fall muss in dem Unterdialog [Abstimmungskonten verwalten] das Steuerzahllastkonto hinterlegt werden. |

Toleranzgrenze (Währung) Steuerbetrag | Es gibt keine Relevanz für die Abstimmungen 7 und 8 (Plausibilitätskontrollen der Eingangs- und Ausgangssteuerkennzeichen), sodass für diese Abstimmungen kein Eintrag möglich ist. In dem Feld kann eingetragen werden, bis zu welchem Differenzbetrag (in Euro) die Abstimmung als fehlerfrei gelten soll. Eine Einstellung ist insbesondere sinnvoll, um Rundungsdifferenzen zu begegnen. Die eingestellte Toleranzgrenze gilt pro Abstimmungszeile innerhalb einer Abstimmung. Liegt der Abstimmungswert auf oder unter der Toleranzgrenze, so gilt die Abstimmung zwar als erfolgreich durchgeführt, wird aber mit einem Warnhinweis versehen. Liegt der Abstimmungswert über der in den Stammdaten eingestellten Toleranzgrenze gilt die Abstimmung als fehlgeschlagen. Ohne einen Eintrag, wird keine Toleranzgrenze festgelegt, so dass jede kleinste Abweichung (z.B. aufgrund von Rundungsdifferenzen) zu einem Fehler in der jeweiligen Abstimmung führt. |

Toleranzgrenze (in %) | Die prozentuale Toleranzgrenze ist nur für die Abstimmung 9 [Abstimmung mit ZM] verfügbar. Zwischen den Werten in der Umsatzsteuer-Voranmeldung und denen in der Zusammenfassenden Meldung kommt es aufgrund von unterschiedlichen Rundungsverfahren häufig zu höheren Abweichungen. Daher kann es sinnvoll sein, eine prozentuale Toleranzgrenze anzugeben. Abweichungen innerhalb dieser Toleranz werden nicht als Abstimmungsfehler angezeigt. Außerdem kann eine bezifferte Toleranzgrenze eingetragen werden. Allerdings sollte nur eine von beiden Grenzen angegeben werden. |

Limit für autom. Anpassungen (Währung) | Das festgelegte Limit dient der Abstimmung 1 [Plausibilität der Steuerbeträge im USt.-Report], um eine automatische Anpassung der Bemessungsgrundlage an die Steuer oder umgekehrt durchzuführen, je nachdem welche Einstellung im Länderdialog gewählt wurde. |

| Alle Nullwerte Ausblenden für RFUMSV10 und RFBILA | Durch das Anhaken dieser Option werden alle Konten in der jeweiligen Abstimmung ausgeblendet, für die sowohl der Wert im RFBILA 0 ist und zudem kein Eintrag im RFUMSV10 vorhanden ist. Durch das Einschalten der Option wird das Ergebnis der jeweiligen Abstimmung verschlankt, sodass Zeilen ohne Werte nicht mehr angezeigt werden. Das betrifft in der Regel umsatzsteuerliche nicht relevante Konten, die nie mit Steuerkennzeichen bebucht werden. |

| Alle Nullwerte Ausblenden für RFUMSV10 | Durch das Anhaken dieser Option werden alle Konten in der jeweiligen Abstimmung ausgeblendet, für die kein Eintrag im RFUMSV10 vorhanden ist. Durch das Einschalten der Option wird das Ergebnis der jeweiligen Abstimmung verschlankt, sodass Zeilen ohne Werte nicht mehr angezeigt werden. Das betrifft in der Regel umsatzsteuerliche nicht relevante Konten, die nie mit Steuerkennzeichen bebucht werden. |

| Vorsteuerpositionen berücksichtigen | Es kann ausgewählt werden, ob nur die Umsatzsteuerwerte in der Abstimmung 1 geprüft werden sollen, oder ob auch Vorsteuerwerte geprüft werden sollen. Standardmäßig ist der Haken in Deutschland gesetzt. |

| Wiedervorlagen auf nicht zu buchen setzen | Wenn dieses Kästchen angehakt ist, dann werden die Wiedervorlagen, die aus der automatischen Anpassung der Abstimmung 1 erfolgen, also derer Anpassungen unter dem ebenfalls in dieser Tabelle konfigurierbaren Toleranzlimit, automatisch auf nicht zu buchen gesetzt. Im Regelfall handelt es sich hier um Rundungsdifferenzen, die im ERP-System wahrscheinlich nicht nachgebucht werden. |

Alle Stammdateneinstellungen in diesem Dialog werden für die ausgewählte Gesellschaft in der ausgewählten Periode gespeichert. Ein Massenimport der Stammdateneinstellungen ist für Abstimmungen nicht vorgesehen. Bei der Neuanlage einer Periode auf Basis einer anderen Periode werden die Abstimmungsstammdateneinstellungen vollumfänglich berücksichtigt.

Ausnahme

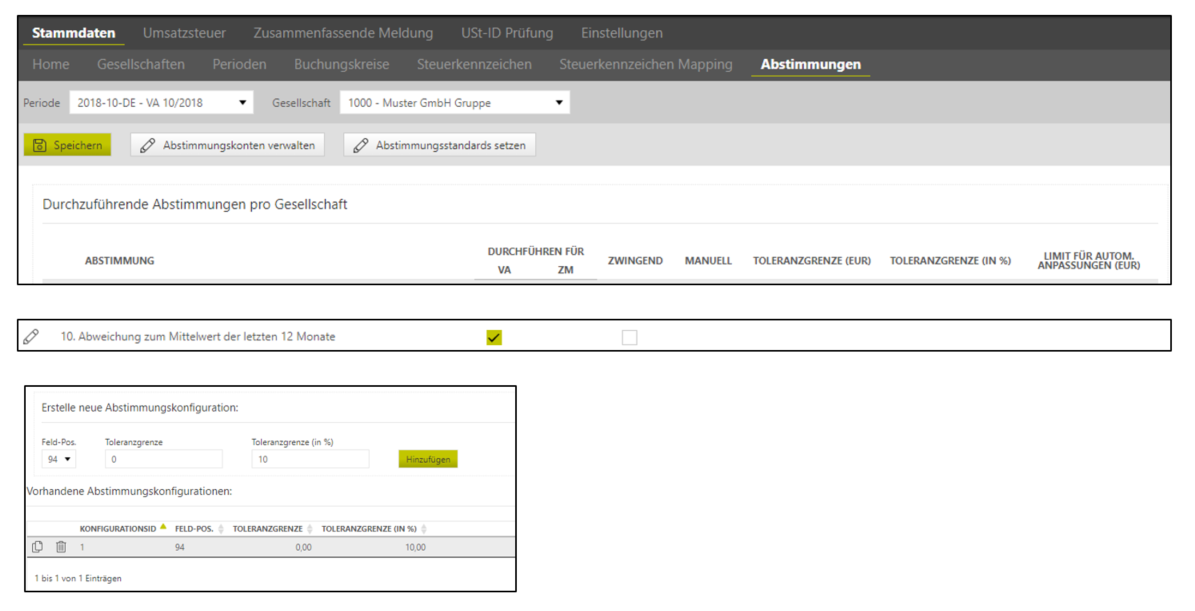

Abstimmung 10 muss in den Stammdaten vollständig konfiguriert werden.

Konfiguration der Abstimmung 9

Die Abstimmung 9 kann im Umsatzsteuer Bereich oder im ZM Bereich durchgeführt werden. Soll die Abstimmung 9 in beiden Bereichen durchgeführt werden, kann sie nicht als zwingend eingestellt werden.

Wenn Abstimmung 9 in nur einem der beiden Bereiche konfiguriert ist, können die Abstimmungen in diesem Bereich nur durchgeführt werden, wenn die Meldung im anderen Bereich mindestens geschlossen ist. Daher sollte Abstimmung 9 in dem Bereich konfiguriert werden, der später bearbeitet wird, damit die Werte aus dem anderen Bereich im Standard-Prozess bereits vorhanden sind.

Ist die Abstimmung für beide Bereiche konfiguriert, so gibt es eine Warnung, dass die Werte unvollständig sein können, wenn die andere Meldung nicht geschlossen ist.

Konfiguration der Abstimmung 10

Um den Mittelwert der letzten 12 Monate Jahresübergreifend zu berechnen, muss eine Feld Position angegeben werden für welche dies erfolgen soll. Unter der Toleranzgrenze kann angegeben werden, um welchen Betrag oder Prozentsatz der Wert Monatsübergreifend abweichen darf. Dabei kann nur eine der beiden Varianten gewählt werden. Werden beide Toleranzgrenzen konfiguriert, greift nur die prozentuale Toleranzgrenze.

Konfiguration der Abstimmung 14

Für die Abstimmung 14 muss hinterlegt werden, welche Konten geprüft werden sollen, dass sie einen Null-Saldo aufweisen. Dies kann unter [Abstimmungskonten verwalten] konfiguriert werden.

Abstimmungskonten verwalten

In dem Unterdialog [Abstimmungskonten verwalten] können über die [Bearbeitungsfunktion] Stammdaten der Bilanz und GuV hinterlegt werden. Dies ist notwendig für folgende Abstimmungen, die neben den Umsatzsteuerreports RFUMSV00 und RFUMSV10 auch Daten aus dem SAP-Report RFBILA benötigen:

- Abstimmung 2

- Abstimmung 4

- Abstimmung 5

- Abstimmung 6

- Abstimmung 7

- Abstimmung 8

Zuordnung der Konten

Es gibt zwei Möglichkeiten, wie Abstimmungskonten im VAT@GTC den Gesellschaften zugeordnet werden:

| Einzelne Gesellschaft | ERP-Gruppe | |

|---|---|---|

| Zuordnung | Abstimmungskonten können jeder Gesellschaft einzeln zugeordnet werden. | Abstimmungskonten können für alle Gesellschaften einer ERP-Gruppe zugeordnet werden. |

| Dialog | In der Funktionsleiste muss unter [Zuordnung SAP] "- - -" ausgewählt sein. | In der Funktionsleiste muss unter [Zuordnung SAP] die gewünschte ERP-Gruppe ausgewählt sein. |

| Anzeige / Verwendung | Falls vorhanden, werden Konten, die spezifisch dieser Gesellschaft zugeordnet sind angezeigt und für die Abstimmungen der Gesellschaft verwendet. Ist die Gesellschaft einer ERP-Gruppe zugeordnet, werden auch die Konten der ERP-Gruppe, falls vorhanden, angezeigt und für die Abstimmungen der Gesellschaft verwendet. | Es werden die Konten angezeigt, die der ERP-Gruppe zugeordnet sind. |

| Import / Anlage | Wenn eine einzelne Gesellschaft ausgewählt ist, werden die Konten beim Import bzw. bei der Anlage nur für diese Gesellschaft angelegt. | Wenn eine ERP-Gruppe ausgewählt ist, werden die Konten beim Import bzw. bei der Anlage für die ERP-Gruppe angelegt. |

| Bearbeiten / Löschen vorhandener Konten | Es werden zwar gesellschaftsspezifische Konten und Konten aus der zugeordneten ERP-Gruppe angezeigt, bearbeitet oder gelöscht werden können allerdings nur die gesellschaftsspezifischen Konten. | Alle Konten der ERP Gruppe können bearbeitet oder gelöscht werden. |

Die zur Verfügung stehenden SAP-Systeme werden im Admin-Bereich voreingestellt und sind in den Stammdateneinstellungen jeder Gesellschaft zuzuordnen.

Anlage eines Kontos

Über [Anlegen] öffnet sich ein neuer Dialog, in dem einzelne Konten angelegt werden können.

Für jedes Abstimmungskonto können 3 Felder befüllt werden:

| Kontonummer | Die Bezeichnung des Kontos aus SAP. Diese Feld ist ein Pflichtfeld. Dieses Feld kann mit bis zu 10 Ziffern befüllt werden und wird stets mit führenden 0en auf 10 Stellen aufgefüllt. |

| Beschreibung | Eine optionale Beschreibung des Kontos. Hier sollte die Beschreibung des Kontos aus SAP zur besseren Nachvollziehbarkeit eingepflegt werden. |

| Kontotyp | Es gibt 5 Kontotypen die ausgewählt werden können:

|

| Nullsaldo Sachkonto | Wird dieser Haken gesetzt, wird dieses Konto über die Abstimmung 14 abgestimmt. |

Über [Speichern] werden die Eingaben gespeichert. Wird die Seite ohne [Speichern] verlassen, werden die Eingaben verworfen. Nachdem ein Konto angelegt worden ist, kann der Kommentar über die Bearbeitungsfunktion angepasst werden. Ist die Kontonummer oder der Kontotyp falsch, so muss das Konto gelöscht und neu angelegt werden.

Beim [Löschen] des Zahllastkontos erfolgt keine Archivierung.

Kontenbereich anlegen

Zusätzlich zur einfachen Anlage-Funktion gibt es auch die Möglichkeit, einen Kontenbereich anzulegen. Diese Funktion bietet sich an, wenn einige neue Konten hinzugefügt werden sollen, die den gleichen Kontotyp haben und die Kontonummern aufeinander folgen.

| Kontonummer von | Hier ist die niedrigste Kontonummer anzugeben, die angelegt werden soll. Ein Konto wird für alle Kontonummern angelegt, die zwischen [Kontonummer von] und [Kontonummer bis] liegen. |

| Kontonummer bis | Hier ist die höchste Kontonummer anzugeben, die angelegt werden soll. Ein Konto wird für alle Kontonummern angelegt, die zwischen [Kontonummer von] und [Kontonummer bis] liegen. |

| Beschreibung | Optional kann eine Beschreibung hinterlegt werden. Dieser wird dann für alle Kontonummern einheitlich hinterlegt. |

| Kontotyp | Der Kontotyp der gewünschten Konten ist hier anzugeben. Dieser Kontentyp gilt für alle anzulegenden Konten. |

Import von Konten

Da Konten im Normalfall in einer sehr großen Zahl vorhanden sind und aus Vorsystem häufig bereits als Excel-Datei gezogen werden können, gibt es über [Import] die Möglichkeit, eine CSV-Datei mit den Konten zu importieren.

Dabei sind die enthaltenen Informationen [Kontonummer; Beschreibung; Kontotyp] durch Semikola zu trennen. Spaltenüberschriften sind in der Datei nicht vorgesehen.

Nach Auswahl des Dateipfades ist das Hochladen der Datei anzustoßen.

Ist der Import nicht, oder nicht vollständig erfolgreich, erscheint eine Fehlermeldung. Häufige Ursachen sind: ist der falsche Dateityp, eine falsche Struktur der Datei, oder ein Konto, das in einer großen Import-Datei mehrfach auftaucht.

Ein Konto, das in einer großen Import-Datei mehrfach auftaucht | Das Konto wird nur das erste mal importiert, alle weiteren Einträge werden ignoriert. Diese Konten sollten nochmal in der Datei und im VAT@GTC überprüft werden. |

Eine falsche Struktur der Datei: Zeilen sind nicht valide | Der Dateityp konnte vom VAT@GTC erkannt werden, allerdings wurden ist der Datensatz nicht vollständig. Der Import ist insofern fehlgeschlagen. |

Der falsche Dateityp | Der Dateityp konnte vom VAT@GTC nicht interpretiert werden. Es wird eine csv-Datei im oben angegebenen Format benötigt. |

Nach dem Import können weitere Details über den Erfolg des Imports über die Funktion [Export Kontenimport Meldungen] abgerufen werden.

Export von Konten

Es gibt für die Abstimmungskonten drei verschiedene Export-Funktionen. Bei jeder Funktion wird eine Datei genau in dem Format erstellt, welches vom VAT@GTC auch beim Import einlesbar ist:

- [Export]: Über diese Funktion werden alle Konten exportiert, die der aktuellen Zuordnung entsprechen. Ist zum Beispiel die Gesellschaft 1000 ausgewählt, die zum ERP-System ERP1 zugeordnet ist, sind in der Übersicht Konten aus beiden Zuordnungen zu sehen. Tatsächlich exportiert werden aber nur die, die nur zu der Gesellschaft gehören. Erkennen kann man diese Konten in der Übersicht daran, dass sie bearbeitet und gelöscht werden können. Wird unter Zuordnung ERP jedoch eine ERP-Gruppe ausgewählt, dann werden nur die Konten der ERP-Gruppe angezeigt und auch exportiert.

- [Exportiere alle Seiten in CSV-Datei]: Hierbei werden alle Konten exportiert, die derzeit angezeigt werden, inklusive der Konten, die sich in weiteren Seiten befinden. Die Anzeige der Konten kann einerseits kombiniert werden aus Konten der Gesellschaft und Konten der ERP-Gruppe, andererseits können durch Filter auf den Kontotyp oder durch die Eingabe eines Suchbegriffs die Konten auch gefiltert werden.

- [Export in CSV-Datei]: Hierbei werden nur die Konten exportiert, die sich auf der derzeit angezeigten Seite befinden. Die Anzeige der Konten kann einerseits kombiniert werden aus Konten der Gesellschaft und Konten der ERP-Gruppe, andererseits können durch Filter auf den Kontotyp oder durch die Eingabe eines Suchbegriffs die Konten auch gefiltert werden.

Wurden noch keine Datensätze angelegt, so ist die exportierte csv-Datei leer.

Abstimmungsstandards setzen

In der Regel werden die Abstimmungen sowie zugehörige Toleranzgrenzen pro Gesellschaft eingestellt. Es besteht darüber hinaus auch die Möglichkeit, Standards für alle Gesellschaften der Periode festzulegen. Sind bereits in den Abstimmungen vom Standard abweichende Parameter eingegeben worden, so wird die entsprechende Box grün unterlegt.

Praxishinweis

Über die Abstimungsstandards können gesetzte Haken nur hinzugefügt werden, es ist nicht möglich einzelne Haken für alle Gesellschaften zu entfernen. Sind die Abstimmungsstandards nicht mehr erwünscht, so können diese auch über ] zurückgesetzt und anschließend neu konfiguriert werden.