Perioden

Standardperiode

Im GTC beziehen sich Stammdaten, Bewegungsdaten und Änderungen der Rechenlogik auf Perioden [z.B. Jahres- oder Quartalsabschlüsse, Planungsperioden]. Die gesamten Daten werden zu einem Stichtag in einer definierten Periode erfasst.

Bei Änderungen, z.B. aufgrund von Gesetzesänderungen, bleiben alle [Vor-]Perioden unangetastet. Gelöschte Perioden werden nicht physisch gelöscht, sondern nur als archiviert vermerkt, so dass der Anwender jederzeit auf alte Berechnungen zurückgreifen kann.

Die sog. Standardperiode [---] ist die im GTC initial hinterlegte Periode, in der nur Stammdaten verwaltet werden können. Bei der Erstanwendung des GTC empfiehlt es sich, die Stammdaten zunächst in der Standardperiode zu erfassen. Bei der Anlage einer Abschlussperiode, dient die Standardperiode anschließend als Vorlage für die Stammdaten.

Grundsätzlich steht es jedem GTC-Anwender frei, die Standardperiode in Bezug auf die Stammdaten immer auf dem aktuellsten Stand zu halten. Für einige Module des GTC [z.B. Compliance] wird die Pflege der Standardperiode vorausgesetzt.

Perioden anlegen und verwalten

Die Schritt-für-Schritt Anlage von Periode ist über den Button [ ] aufrufbar.

Perioden anlegen und verwalten (Experte)

Perioden sollten zentral vom Konzern angelegt werden. Die Verwendung einer einheitlichen Nomenklatur ist empfehlenswert [z.B. IFRS-Abschluss 2014-12-31].

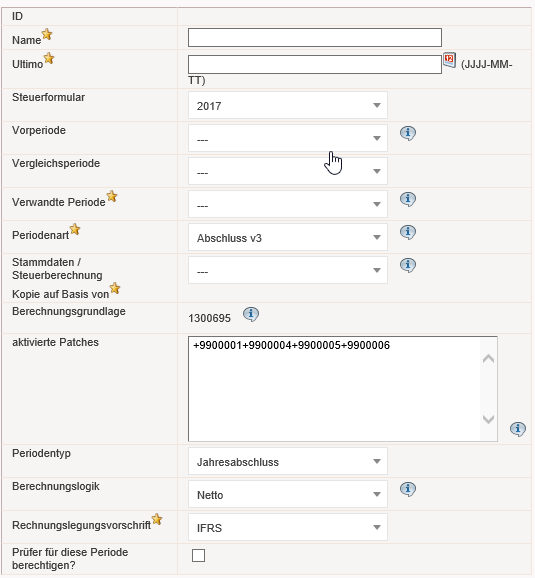

Der Expertenmodus für das Anlegen von Perioden ist über den Button [ ] erreichbar. Für die Anlage einer neuen Periode sind die folgenden Attribute zu definieren. Die Infoboxen [ ] enthalten weitergehende Informationen.

Zeile | Erläuterung |

| ID | Die ID ist eine automatisch vom GTC vergebene Nummer zur eindeutigen Identifizierung der Periode. |

| Name [ ] | Der Name der Periode sollte nach einer einheitlichen Nomenklatur für die Abschlüsse und Stichtage vergeben werden. Der Eintrag ist auf 255 Stellen begrenzt. |

| Ultimo [ ] | Es handelt sich um den Stichtag der entsprechenden Periode [Angabe im Format YYYY-MM-DD; z.B. 2014-12-31]. |

| Steuerformular | Über die Position Steuerformular können die entsprechenden Steuerformulare für den jeweiligen Veranlagungszeitraum der Periode ausgewählt werden. Für Veranlagungszeiträume vor 2015 ist vor 2015 auszuwählen und ab dem Veranlagungszeitraum 2015 das entsprechende Jahr (VZ 2015: Steuerformular 2015). |

| Vorperiode | Die angegebene Vorperiode kann auch nach der Anlage der Periode geändert werden. Dieses Attribut ist besonders relevant, weil das GTC die Bewegung der latenten Steuern [also die GuV-Wirkung] auf der Grundlage dieser Angabe kalkuliert. Bei der erstmaligen Anwendung des GTC ist als Vorperiode [---] zu wählen. |

| Verwandte Periode [ ] | Die verwandte Periode wird in der neuen Version einer Periode angegeben. Üblicherweise hat z.B. ein Jahresabschluss keine verwandte Periode. Die Steuererklärungsperiode hat als verwandte Periode den Jahresabschluss. Diese Angabe ist demzufolge vorzunehmen, wenn für eine bereits existierende Periode ein sog. True-Up vorgenommen werden soll – andernfalls ist [---] zu wählen. |

| Periodenart [ ] | Bei der Periodenart wird grundsätzlich zwischen Abschluss und Planung unterschieden. Planungsperioden verfügen, aufgrund ihrer abweichenden Zielsetzung, über einen anderen Dialogaufbau. Ihr Ziel ist die Bestimmung einer künftigen Steuerquote. Demgegenüber sind die Abschlussperioden für die Berechnung latenter und tatsächlicher Steuern relevant. Das GTC bietet vor vier mögliche Abschlussvarianten, die nach der Anlage der Periode nicht mehr geändert werden können:

Die Periodenart steuert vor allem die Anzahl der Dialoge für die Ermittlung der tatsächlichen Steuern. Nur in der Periodenart Abschluss v3 und v1 [mit Formulardialogen] werden die steuerlichen Detaildialoge [KSt 1A, Anlage WA etc.] angezeigt. In der Periodenart Abschluss v2 [ohne Formulardialoge] steht nach der Anlage der Periode lediglich der zusammenfassende Dialog Tatsächliche Steuern zur Verfügung. Für die Berechnung der latenten Steuern haben die Periodenarten keine Bedeutung. Bei der Nutzung des GTC für Zwecke der elektronischen Steuererklärung ist zwingend die Periodenart Abschluss v3 zu wählen. In der Periodenart Planung sind verkürzte Dialoge zur GuV-basierten Ermittlung tatsächlicher und latenter Steuern umgesetzt. |

Stammdaten / Steuerberechnung Kopie auf Basis von [ ]

Wichtiger Hinweis

Die bei Personengesellschaften vorhandene Anlage FE-K 4 wird bei der Bewegungsdatenkopie nicht berücksichtigt. Detailinformationen werden erst ab der Version 10.08.00 bei der Periodenkopie berücksichtigt.

Grundsätzlich werden bei der Anlage einer Abschlussperiode die Stammdaten einer bereits existierenden Periode verwendet. Eventuelle Änderungen von Steuersätzen müssen dann zwingend in der neu angelegten Periode berücksichtigt werden.

Für das Anlegen von True-Up Perioden empfiehlt sich die Nutzung der Funktion Neue True-Up vorbelegen, bei der auf Basis einer auszuwählenden verwandten Periode wesentliche Felder und Optionen vorbelegt werden.

Questionnaire Kopie auf Basis von

Bei der Nutzung des GTC Questionnaire-Moduls können ebenfalls Bewegungs- und Stammdaten einer bereits existierenden Periode für die Neuanlage einer Periode angegeben werden. Welche Datensätze als Bewegungsdaten bzw. Stammdaten gelten, wird bei der Konzeption des Questionnaire kundenindividuell festgelegt.

Berechnungsgrundlagen / Aktivierte Patches

Diese beiden Zeilen müssen bei der Anlage einer neuen Periode i.d.R. vom Anwender nicht editiert werden und stellen vor allem eine technische Information dar. Die Werte liefern wichtige Angaben zur bestehenden GTC-Konfiguration der jeweiligen Periode.

Kommt es z.B. im Zeitablauf zu einer Änderung der Steuergesetze, werden diese Änderungen in einer neuen Berechnungsgrundlage hinterlegt. Selbiges gilt, wenn innerhalb des GTC neue Features ergänzt oder Berechnungsverfahren und automatisierte Berechnungen geändert werden.

Während alte Perioden mit den jeweils gültigen [alten] Berechnungsgrundlagen rechnen [also dem jeweils gültigen Rechtsstand], wird für neu angelegte Perioden die aktuellste Berechnungsgrundlage verwendet. Neu angelegte Perioden werden deshalb immer [automatisch] mit der aktuellsten Berechnungsgrundlage angelegt.

Eine Ausnahme ergibt sich bei Perioden, bei denen neben den Stammdaten auch die Bewegungsdaten einer bereits existierenden Periode kopiert werden. Hierbei werden die Berechnungsgrundlagen der kopierten Periode übernommen – es wird insoweit also nicht automatisch die aktuellste Berechnungsgrundlage verwendet. In diesem Fall lässt sich die Berechnungsgrundlage jedoch durch den Anwender ändern.

Wird beispielsweise eine neue Periode Abschluss 2014-12-31 angelegt und dabei eine Kopie von Stammdaten und Bewegungsdaten der Vorgängerperiode Abschluss 2013-12-31 ausgewählt, so wird auch die betreffende Berechnungsgrundlage [per 2013-12-31] mitkopiert. Soll nun die neueste Berechnungsgrundlage verwendet werden, so muss der Anwender nach der Anlage der Periode diese Einstellung im Datensatz vornehmen:

Im nun eingeblendeten Auswahlfeld ist die Periode auszuwählen, deren Berechnungsgrundlage verwendet werden soll. Die jeweilige Berechnungsgrundlage einer Periode ist im Übersichtsdialog Perioden in der Spalte BRG enthalten. Je höher der Wert ist, desto neuer [bzw. aktueller] ist die BRG. In diesem Zusammenhang ist auch das gesonderte Kapitel Zeilendefinitionen der tatsächlichen Steuern kopieren zu beachten.

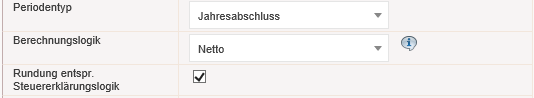

Periodentyp und Berechnungslogik

Der Periodentyp bestimmt darüber, ob der Dialog ERiC-Versand angezeigt wird. Bei der Auswahl Jahresabschluss wird der ERiC-Versand nicht angezeigt und die Option Rundung entspr. Steuererklärungslogik kann vom Anwender selbst bestimmt werden. Bei diesem Periodentyp stehen als Berechnungslogik Netto und Brutto zur Verfügung.

Bei der Auswahl Steuererklärung wird der ERiC-Versand eingeblendet und es wird immer gerundet. Als Berechnungslogik ist nur Brutto verfügbar.

Beim Periodentyp Steuererklärung oder Jahresabschluss mit Berechnungslogik Brutto werden Sachverhalte nach § 8b KStG werden auf Ebene des Organträgers berücksichtigt. Deshalb sollte für Steuererklärungen eine separate Periode angelegt werden. Wird das Feld Rundung entspr. Steuererklärungslogik aktiviert, werden alle Werte in den Dialogen der tatsächlichen Steuerrechnung nach Logik der Steuererklärungs-Formulare gerundet.

Beim Periodentyp Jahresabschluss mit Berechnungslogik Brutto werden Sachverhalte nach § 8b KStG auf Ebene der Organgesellschaft verarbeitet.

Rechnungslegungsvorschrift [ ]

Hier stehen bei der Anlage der Periode IFRS und Handelsrecht zur Verfügung. Die Auswahl ist vor allem für den Dialog Bilanzvergleich relevant. Während in IFRS-Perioden drei Bilanzspalten dargestellt werden [IFRS-Bilanz, Handelsbilanz, Steuerbilanz], werden in HGB-Perioden nur die Handels- und Steuerbilanz angezeigt. Dieser Unterschied wirkt sich auch auf die Darstellung des Dialogs Ergebnisblatt aus.

Bei Nutzung des Tools für US-GAAP Zwecke, ist IFRS als Rechnungslegungsvorschrift zu wählen. Gleiches gilt, wenn im Tool ein HGB-Konzernabschluss erstellt werden soll. Hier werden ebenfalls drei Bilanzspalten benötigt: Handelsbilanz II [angepasst an Konzernrechnungslegung], Handelsbilanz I und Steuerbilanz.

Diese Einstellung kann nur bei der Anlage einer neuen Periode vorgenommen werden. Spätere Änderungen sind nicht möglich.

Automatisierung tatsächliche Steuern

Wird diese Einstellung aktiviert, werden die Detaildialoge der tatsächlichen Steuern [KSt 1A, Anlage A etc.] mit dem Dialog Tatsächliche Steuern automatisch synchronisiert und Vorschlagswerte automatisch übernommen. Diese Einstellung steht nur zur Verfügung, wenn als Periodenart Abschluss v3 ausgewählt wird und das Steuerformular auf „vor 2015“ gestellt ist.

Wird das Steuerformular „2015“ ausgewählt, erfolgt die Synchronisation der Tatsächlichen Steuern automatisch, ohne das eine zusätzliche Einstellung notwendig ist.

Steuerberechnung / Questionnaire / KapESTA deaktiviert

In einer bereits angelegten Periode besteht die Möglichkeit die GTC-Hauptdialoge Einzelgesellschaft [=Steuerberechnung] und Questionnaire des GTC zu deaktivieren bzw. auszublenden. Der Questionnaire stellt ein nicht im GTC-Standard enthaltenes Zusatzmodul dar.

Die folgende Abbildung zeigt das GTC Menü inklusive Questionnaire.

Wird die Auswahlbox in der Zeile Questionnaire markiert, so wird dieser Dialog deaktiviert und in der ausgewählten Periode nicht angezeigt:

Steuerberechnung / Questionnaire geschlossen

In einer bereits angelegten Periode besteht die Möglichkeit die GTC-Hauptdialoge Einzelgesellschaft [=Steuerberechnung] und Questionnaire des GTC zu schließen bzw. zu sperren. Das Schließen hat zur Folge, dass die entsprechenden Dialoge nicht mehr editiert werden können, sondern nur noch Leserechte vorhanden sind. Geschlossene Perioden werden in der Übersichtsansicht im Stammdatendialog Perioden entsprechend gekennzeichnet. Zudem erfolgt ein entsprechender Hinweis in den Einzeldialogen der Periode:

Das Schließen von Perioden ist nach dem Abschluss des Berechnungen sinnvoll. Für das Ausführen dieser Aktion sind entsprechende Rechte notwendig.

Beispielkonfigurationen

Jahresabschluss 2016

Zeile | Erläuterung |

Steuerformular | 2016 |

Vorperiode | Jahresabschluss 2015 [nicht Steuererklärung 2015] |

Periodenart | Abschluss v3 – GTC Periode nach sog. Releasewechsel |

Stammdaten / Steuerberechnung Kopie auf Basis von | Werden die Stammdaten fortwährend in der Standardperiode [---] verwaltet, kann auch diese als Kopiervorlage für die neu anzulegende Periode Jahresabschluss 2016 verwendet werden. Wird der Jahresabschluss 2015 als Kopiervorlage verwendet, müssen die Stammdaten in der neu angelegten Periode Jahresabschluss 2016 zunächst aktualisiert werden [z.B. Steuersätze] |

Steuerberechnungsmethode | Für Jahresabschlussperioden üblicherweise Jahresabschluss (Netto). |

Steuererklärung 2016 [=True-Up Periode]

Zeile | Erläuterung |

|---|---|

Steuerformular | 2016 |

Vorperiode | Steuererklärung 2015 |

Periodenart | Abschluss v3 |

Verwandte Periode | Jahresabschluss 2016 – Periode bei der ein True-Up durchgeführt wird. |

Stammdaten / Steuerberechnung Kopie auf Basis von | Jahresabschluss 2016 inkl. Steuerberechnung mit Bewegungsdaten: Dadurch müssen die bereits im Jahresabschluss 2016 erfassten steuerlichen Werte nur aktualisiert werden. |

Steuerberechnungsmethode | Für Steuererklärungsperioden immer Steuererklärung (Brutto). |

Export und Import von Perioden

Im Dialog Perioden hat der Benutzer die Möglichkeit Perioden mitsamt der Bewegungsdaten zu exportieren und zu importieren.

Die zu exportierende Periode wird über die SelectBox Perioden ausgewählt. Beim Perioden-Export besteht die Möglichkeit die Periode mit den Compliancedaten zu exportieren, dazu wird die Checkbox mit Compliancedaten angewählt. Unter dem Punkt Serialisierung in GPX-Datei werden die Datenbanktabellen, welche exportiert werden, aufgelistet.

Beim Perioden-Export werden angelegte Kommentare ebenfalls exportiert. Der Export der Compliancedaten ist über die Checkbox mit Compliancedaten zusätzlich wählbar.

Beim Perioden-Import wird über die SelectBox Periode die Periode ausgewählt, in welche die Bewegungsdaten importiert werden sollen. Über den Button Durchsuchen… wird die zu importierende GPX-Datei ausgewählt und mit einem Klick auf den Button Import importiert.

Nach dem erfolgreiche Import wird die Meldung Import der Periodendaten erfolgreich angezeigt und die eingelesenen Objekte werden angezeigt. Im Anschluss ist ein Speichern notwendig, um die Daten zu übernehmen.