Zusammenfassende Meldung

Die Zusammenfassende Meldung (kurz ZM) wurde zur Sicherung des Steueraufkommens der einzelnen Mitgliedsländer der Europäischen Union eingeführt. Sie dient zur Überwachung der erbrachten Lieferungen und sonstigen Leistungen innerhalb des europäischen Binnenmarktes. Die Angaben, welche die Zusammenfassende Meldung enthalten muss, sind für Deutschland in § 18a Abs. 7 UStG normiert.

Nach § 18a Abs. 1 UStG muss der Unternehmer für jeden Kalendermonat, in dem er innergemeinschaftliche Warenlieferungen und/ oder Lieferungen im Sinne des § 25b Abs. 2 (innergemeinschaftliche Dreiecksgeschäfte) ausgeführt hat, eine Zusammenfassende Meldung an das Bundeszentralamt für Steuern übermitteln. Die Übermittlung muss bis zum 25. Tag des Folgemonats erfolgen (d.h. die Zusammenfassende Meldung für Januar muss bis zum 25. Februar erfolgen). Eine Dauerfristverlängerung für Zusammenfassende Meldungen ist nicht vorgesehen.

Es gelten jedoch die folgenden abweichenden Fristen:

- Quartalsweise Übermittlung:

Sofern die Summe der Bemessungsgrundlagen für die innergemeinschaftlichen Lieferungen und Dreiecksgeschäfte in keinem der vier vorangegangen Quartale höher war als 50.000 € und sie auch im laufenden (aktuellen) Quartal die Grenze von 50.000 € nicht übersteigt, so kann die Zusammenfassende Meldung auch quartalsweise abgegeben werden. Sie muss in diesem Fall bis zum 25. Tag nach Ablauf des Quartals übermittelt werden (d.h. 1. Quartal = 25.04; 2. Quartal = 25.07; 3. Quartal = 25.10 und der 4. Quartal = 25.01.). Wenn die Zusammenfassenden Meldungen auch weiterhin monatlich abgegeben werden sollen, so ist dies durch Markierung des dafür vorgesehenen Feldes in der ersten Monatsmeldung anzuzeigen.

Achtung: wenn der Grenzwert von 50.000 € innerhalb eines Quartals überschritten wird, so muss die Zusammenfassende Meldung ab diesem Zeitpunkt wieder monatlich erfolgen und zwar grundsätzlich für alle Monate des laufenden Quartals. Die Meldung ist dann bis zum 25. Tag nach Ablauf des Monats, in dem die Grenze überschritten wurde, zu übermitteln. Für diese spezielle Meldung besteht ein Wahlrecht. Die Meldung darf entweder alle Werte des laufenden Quartals erfassen, also auch die des Vormonats bzw. der beiden Vormonate. Es kann aber auch für jeden einzelnen Monat dieses Quartals eine separate Monatsmeldung abgegeben werden.

Wird der Grenzwert von 50.000 € z. B. im Februar überschritten, so muss bis zum 25. März eine Zusammenfassende Meldung an das Bundeszentralamt für Steuern übermittelt werden. Wahlweise kann für die Monate Januar und Februar jeweils gesondert eine Zusammenfassende Meldung übermittelt werden, oder es kann eine Zusammenfassende Meldung für beide Monate zusammen abgegeben werden, in der die Summen der Bemessungsgrundlagen für Januar und Februar addiert werden.

- Jährliche Übermittlung:

Für den Fall, dass keine Umsatzsteuer-Voranmeldungen abgegeben werden müssen, sondern lediglich eine Jahreserklärung (d. h. Vorjahresumsatz unter 1.000 €), kann auch die Zusammenfassende Meldung als Jahreserklärung abgegeben werden. In diesem Fall ist sie bis zum 25. Januar des Folgejahres zu übermitteln. Allerdings gilt diese Ausnahme nur, wenn (zusätzlich zu der Befreiung von der Voranmeldungs-Verpflichtung) die Summe aller Lieferungen und sonstigen Leistungen im vorangegangenen Kalenderjahr 200.000 € nicht überstiegen hat und im laufenden Kalenderjahr voraussichtlich nicht übersteigen wird, die Summe aller innergemeinschaftlichen Lieferungen oder sonstigen innergemeinschaftlichen Leistungen jeweils 15.000 € nicht überstiegen hat und im laufenden Kalenderjahr voraussichtlich nicht übersteigen wird und es sich nicht um Lieferungen neuer Fahrzeuge handelt. Dieser Fall dürfte daher nur in seltenen Fällen vorkommen.

Werden keine innergemeinschaftlichen Lieferungen oder Dreiecksgeschäfte ausgeführt, sondern nur nicht steuerbare sonstige Leistungen gemäß § 18b S. 1 Nr. 2 UStG, so ist die Zusammenfassende Meldung grundsätzlich quartalsweise abzugeben (also bis zum 25. Tag nach Ablauf des Quartals). Wenn zugleich auch innergemeinschaftlichen Lieferungen und/ oder Dreiecksgeschäfte ausgeführt werden und aufgrund dessen eine monatliche Übermittlung von Zusammenfassenden Meldungen erfolgt, so können die innergemeinschaftlichen sonstigen Leistungen ebenfalls monatlich erklärt werden. Die Angaben für die innergemeinschaftlichen sonstigen Leistungen und die innergemeinschaftlichen Lieferungen und/ oder Dreiecksgeschäfte können also generell in einer gemeinsamen Zusammenfassenden Meldung übermittelt werden.

Werden in einem Monat bzw. Quartal keinerlei Umsätze ausgeführt, so ist keine Zusammenfassende Meldung abzugeben. Eine sog. Nullmeldung ist bei Zusammenfassenden Meldungen nicht einzureichen.

Gemäß § 18b UStG sind die innergemeinschaftliche Lieferungen (Feld 41), die nicht steuerbaren sonstigen Leistungen gemäß § 18b S. 1 Nr. 2 UStG (Feld 21) und die innergemeinschaftliche Dreiecksgeschäfte (Feld 42) auch in der Umsatzsteuer-Voranmeldung zu erklären.

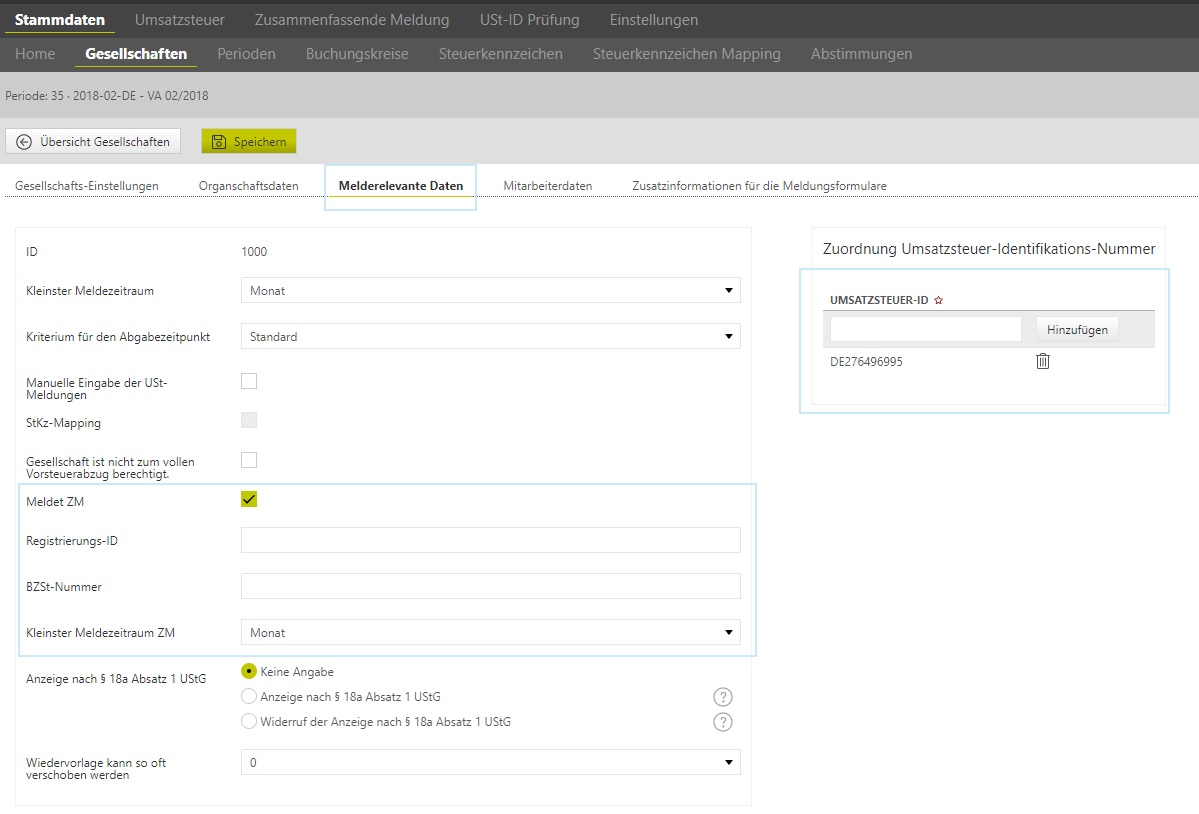

Im VAT@GTC wird die Zusammenfassende Meldung im Hauptbereich [Zusammenfassende Meldung] erstellt und versendet. Der Dialog [Zusammenfassende Meldung] ist nur dann sichtbar, wenn in den Stammdaten der ausgewählten Gesellschaft die Zusammenfassende Meldung durch setzten des Häkchens bei [Meldet ZM] aktiviert wurde. Die Meldung kann nur in einer Voranmeldungsperiode erstellt werden, d. h. in den Perioden JE und SVZ kann keine ZM erstellt werden. Eine gesonderte ZM-Periode ist im VAT@GTC nicht vorgesehen.

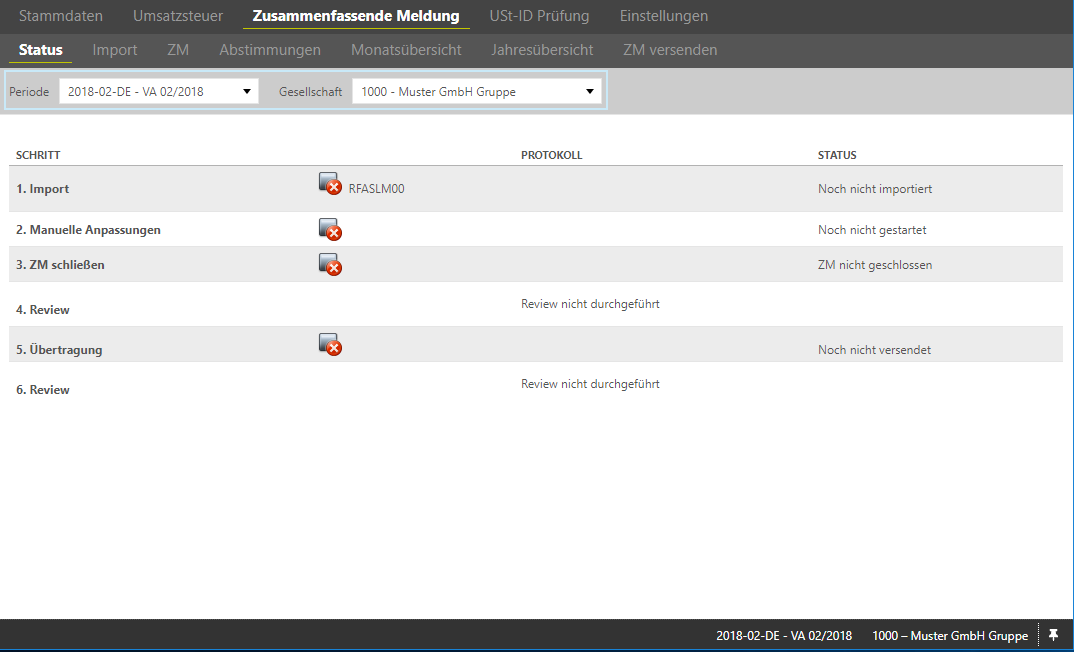

Status

Der Unterdialog [Status] fungiert wie beim Hauptbereich Umsatzsteuer als Startbildschirm. Im unteren Teil des Dialogfensters [Status des USt. Prozesses für diese Periode] werden für die getroffene Perioden- und Gesellschaftsauswahl die einzelnen Schritte des Meldungsprozesses angezeigt. Für die Bearbeitung der Zusammenfassenden Meldung müssen zunächst die entsprechende Periode die zu bearbeitende Gesellschaft ausgewählt werden.

Nach Auswahl der Periode und Gesellschaft wird der aktuelle Meldeprozess in einer Übersicht angezeigt. Der Meldestatus wird mit seinen einzelnen Schritten anhand der folgenden Fortschritte dargestellt.

Die Schritte des Prozesses der Zusammenfassenden Meldung, die vom VAT@GTC pro Gesellschaft überwacht werden, sind im Einzelnen:

Import

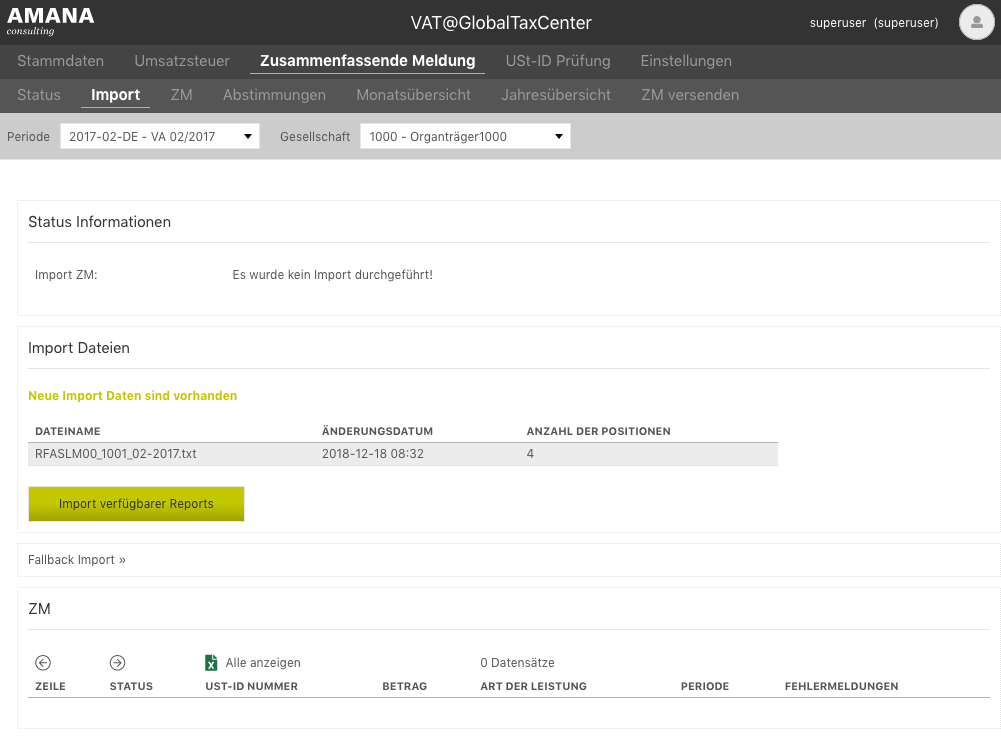

Analog zur Erstellung der Umsatzsteuer-Voranmeldung und Jahreserklärung kann die Zusammenfassende Meldung ebenfalls automatisiert erstellt werden. Durch Import des SAP-Reports RFASLM00 im Importdialog werden die Werte automatisch dem ZM-Formular übergeben. Der benötigte Report kann aus SAP generiert werden und muss unter einem Laufwerkspfad für den Import zur Verfügung stehen. Eine genaue Anleitung zur Erstellung wird bei Projektbeginn ausgehändigt[1].

Praxishinweis

Beim Import der ZM Werte können nur Werte ohne Nachkommastellen importiert werden, da die Werte in der ZM in vollen Euro übermittelt werden. Normalerweise werden Importdateien für die ZM von den Vorsystemen bereits ohne Nachkommastellen erzeugt.

RFASLM00 | Der Report beinhaltet die ZM-Werte für den jeweiligen Zeitraum. |

Via Netzlaufwerk

Das Hochladen der ZM-Daten über das Netzlaufwerk erfolgt in der Regel automatisch. Hierfür werden die Reports automatisiert auf einem Netzlaufwerk abgelegt. Bei jedem Aufruf des Importdialogs überprüft das VAT@GTC, ob neue Daten auf diesem Netzlaufwerk liegen.

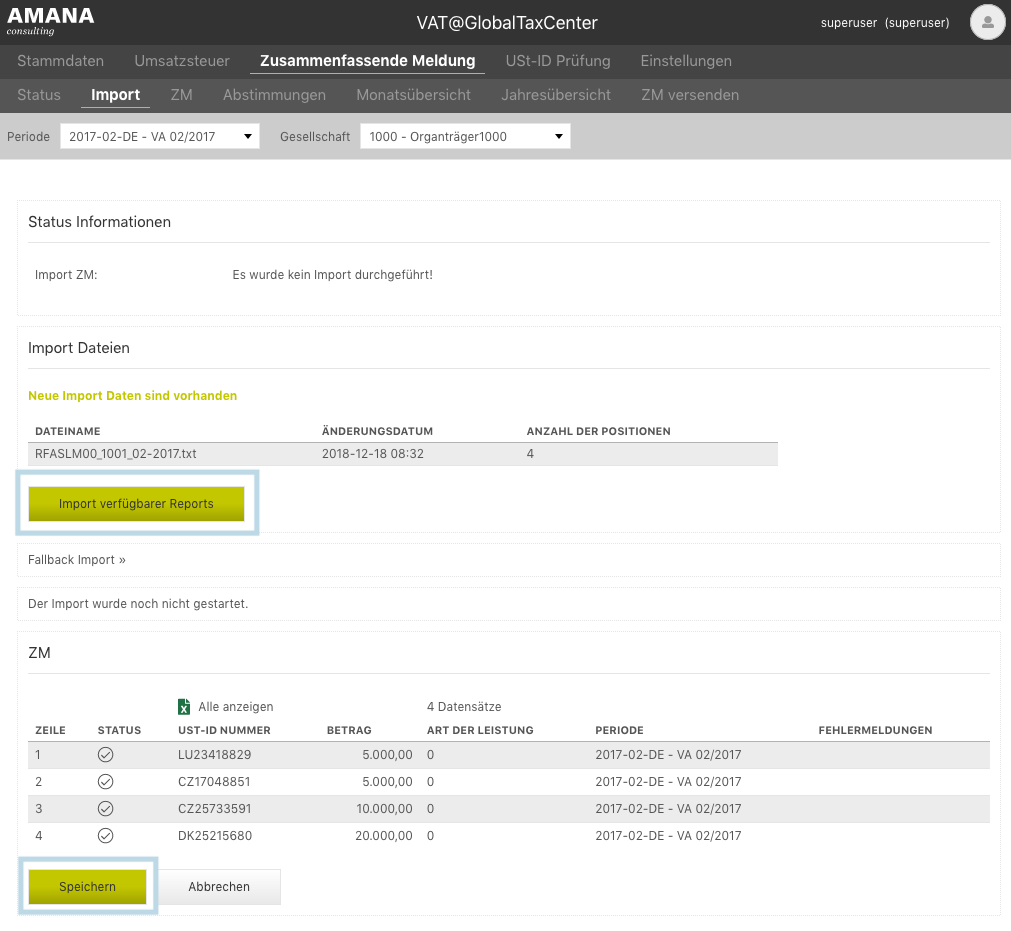

Über [Import verfügbarer Reports] werden die Reports hochgeladen und können gespeichert werden. Wurde der Import erfolgreich durchgeführt, erscheinen die Anzahl der Datensätze sowie ein Ausschnitt des Reports in einer Übersichtstabelle.

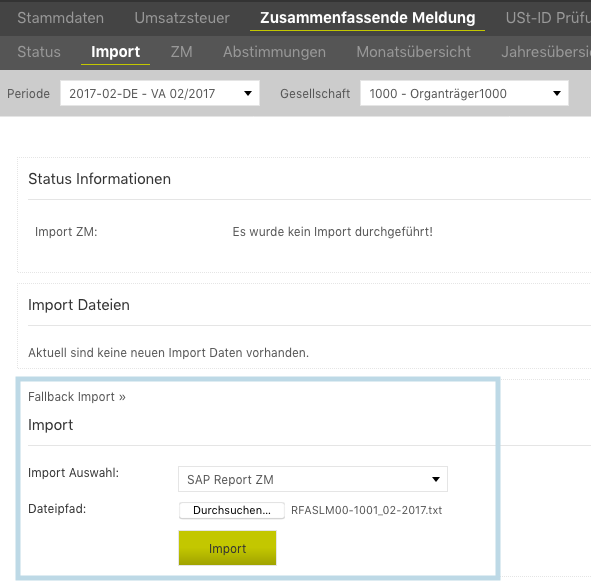

Sollte der Netzlaufwerk-Import vorübergehend nicht genutzt werden, so steht die Option des [Fallback Import] zur Verfügung. Hierüber wird zunächst die Art des Reports gewählt, anschließend auf dem lokalen Rechner durchsucht und importiert. Siehe hierfür den Abschnitt [Manueller Import].

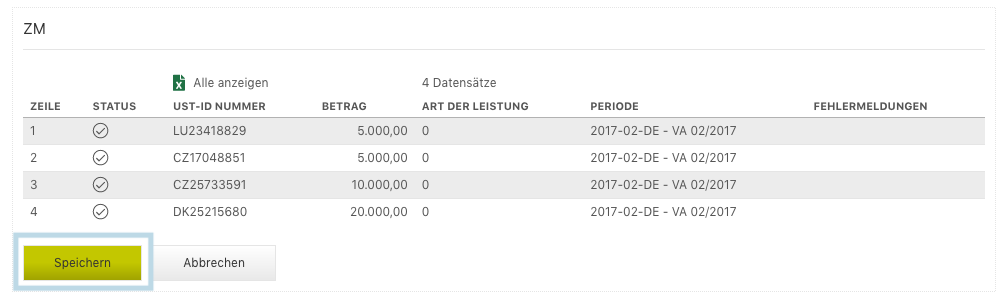

Folgende Informationen werden in der tabellarischen Übersicht dargestellt:

- Ust-ID-Nummer: hier ist die Umsatzsteuer-Identifikationsnummer des Abnehmers/ Empfängers innerhalb der europäischen Union hinterlegt

- Betrag: Nettowert

- Art der Leistung: das VAT@GTC richtet sich nach dem Bundeszentralamt für Steuern

- [0] steht für innergemeinschaftliche Lieferungen

- [1] steht für sonstige Leistungen

- [2] steht für Dreieckgeschäfte

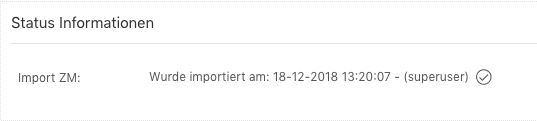

Am unteren Ende der Übersichtstabelle können über [Speichern] der Import des Reports gesichert und die Daten in die Meldung übernommen werden. Anschließend erscheint der gespeicherte Report in der oberen Hälfte unter [Status Informationen] mit einem Häkchen [].

Manueller Import

Neben dem Netzlaufwerkimport steht auch die Variante des manuellen Imports zur Verfügung. Dabei wird zunächst über eine Dropdown-Liste die Importart ausgewählt und über [Durchsuchen] die Datei auf dem lokalen Rechner gesucht und hochgeladen. Es besteht die Möglichkeit, zwei unterschiedliche Dateiformate hochzuladen. Über [Import Auswahl] kann eingestellt werden, ob es sich um eine csv-Datei oder einen SAP Report handelt.

Wurde der Import erfolgreich durchgeführt, so erscheinen die Anzahl der Datensätze sowie ein Ausschnitt des Reports in einer Übersichtstabelle. Wichtig hierbei ist, am Ende der Übersichtstabelle die Datensätze über [Speichern] zu sichern.

Bei Teilgesellschaften

Gerade für den Bereich [Zusammenfassende Meldung] bilden Teilgesellschaften ein wichtiges Konstrukt im VAT@GTC ab. Die Zahlen mehrerer Buchungskreise werden mithilfe des VAT@GTC in der Zusammenfassenden Meldung der übergeordneten Gesellschaft aufaddiert. Vor dem Versand der Meldung an das Bundeszentralamt für Steuern können die Daten in der Anwendung validiert und mit der Umsatzsteuer-Voranmeldung abgeglichen werden.

Erst wenn alle Gesellschaften im Teilgesellschaftsdialog den Status [grün ] besitzen, kann der Benutzer über [ZM Daten übernehmen] die Werte übernehmen.

Praxishinweis

Meldung

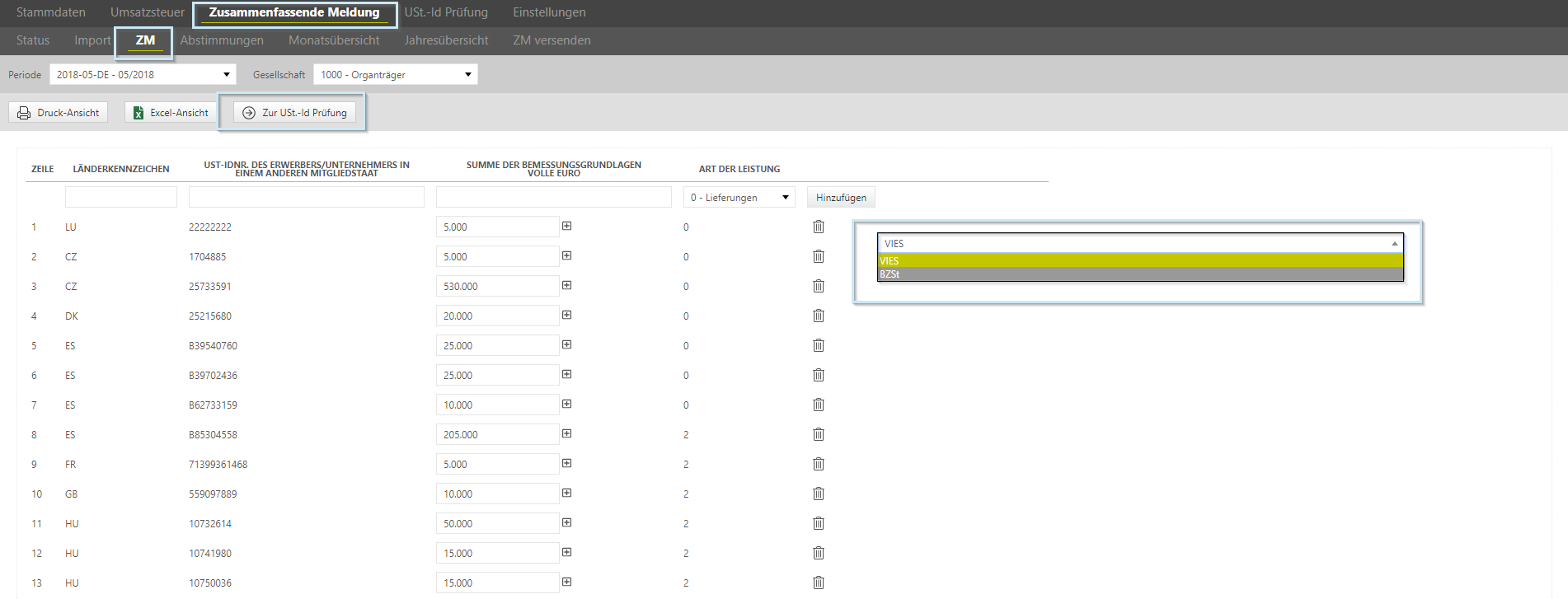

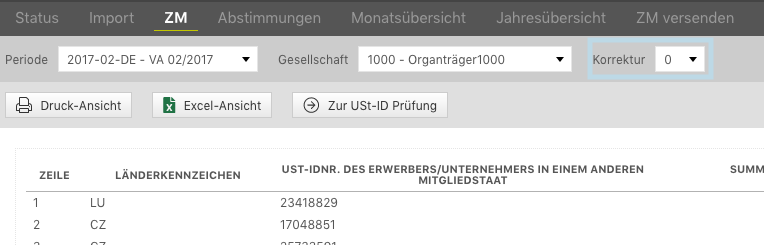

Im Unterdialog [Meldung] ist die Zusammenfassende Meldung sichtbar. In diesem Dialog werden stets Meldungen von einzelnen Gesellschaften betrachtet.

In der [Meldung] – Maske sind folgende Attribute ersichtlich:

Zeile | Die fortlaufende Nummer wird automatisch vom VAT@GTC vergeben. |

Länderkennzeichen | Diese Spalte enthält die ersten beiden Stellen der Umsatzsteuer-Identifikationsnummer des Erwerbers, also den zweistelligen Ländercode,der in den meisten Fällen der Länderkürzel-Form gemäß ISO 3166 entspricht. Eine Ausnahme bildet Griechenland, welches hier nicht mit [GR], sondern mit [EL] anzugeben ist. Das Länderkennzeichen ist ein Pflichtfeld. Es wird im VAT@GTC nicht auf Plausibilität geprüft, so dass insbesondere bei der manuellen Eingabe entsprechende Sorgfalt herrschen sollte. |

USt-IdNr. des Erwerbers/ Unternehmers in einem anderen Mitgliedsstaat | Hier wird die Umsatzsteuer-Identifikationsnummer des Erwerbers (Unternehmer innerhalb der EU) angegeben. Es ist zu beachten, dass Länge und Format in den einzelnen Ländern variieren können. Die Umsatzsteuer-Identifikationsnummer ist ein Pflichtfeld. Sie wird im VAT@GTC nicht auf Plausibilität geprüft, sodass insbesondere bei der manuellen Eingabe entsprechende Sorgfalt herrschen sollte. |

Summe der Bemessungsgrundlagen | Dieses Feld beinhaltet den konsolidierten Nettobetrag pro Leistungsart pro Erwerber ohne Cent-Beträge. Für einen Geschäftspartner können daher ggf. drei Zeilen notwendig werden, wenn an diesen innergemeinschaftliche Lieferungen, sonstige Leistungen und Dreiecksgeschäfte ausgeführt werden. |

Leistungsart | In dieser Spalte wird angegeben, ob es sich bei dem Umsatz um eine innergemeinschaftliche Lieferung [0], eine sonstige Leistung [1] oder ein Dreiecksgeschäft [2] handelt. |

Praxishinweis

Meldungserstellung via Import

Beim Import des RFASLM00 werden die Daten automatisch in das ZM-Formular übernommen. Diese Felder sind grau hinterlegt und können nicht mehr geändert werden. Darüber hinaus können jedoch zusätzliche Positionen manuell zur Meldung hinzugefügt werden. Über [Anlegen] am Anfang jeder Zeile wird die manuelle Änderung ins Meldungsfeld eingetragen. Sie erscheint als neue Zeile unterhalb der Eingabezeile. Es können mehrere Änderungen vorgenommen werden. Bei Eingabe desselben Ländercodes und derselben Umsatzsteuer-Identifikationsnummer einer bereits bestehenden Position werden die Beträge aufsummiert. Einzelne Positionen können durch die Funktion aufgezeigt werden. Außerdem können Positionen über [Löschen] entfernt werden. Hierbei ist zu beachten, dass das [Löschen-Symbol] nur bei entsprechender Berechtigung verfügbar ist.

Das VAT@GTC bietet eine Funktion für die Prüfung der Umsatzsteuer-Identifikationsnummern an. Über [Zur USt-ID Prüfung] wird direkt in den Dialog [USt-ID Prüfung] gewechselt. Anschließend können in dem Dialog [Abstimmungen] Plausibilitätsprüfungen durchgeführt werden.

Nach dem Import kann die Durchführung der Abstimmungen gestartet werden. Sind die Abstimmungen erfolgreich durchführt worden, so kann die Meldung über [Meldung abschließen] geschlossen werden.

Meldungserstellung - manuelle Eingabe

Wird für die Periode kein RFASLM00 aus dem SAP-System generiert und importiert, so müssen die Meldedaten manuell über [] im ZM-Formular eingetragen werden.

Abstimmung

Der Dialog [Abstimmungen] dient der qualitativen Überwachung der Zusammenfassenden Meldung. Derzeit steht für die Zusammenfassende Meldung die Abstimmung 9 zur Verfügung, die in den Stammdaten der Gesellschaft aktiviert sein muss, um angezeigt zu werden und durchführbar zu sein.

Bei der Einstellung der [Abstimmungen] gibt es die Möglichkeit, die Abstimmung entweder im [Umsatzsteuer-Dialog] oder im [ZM-Dialog] durchzuführen. Weitere Erläuterungen für die Vorgehensweise finden sich im Abschnitt [VAT: Voranmeldung: Abstimmungen].

Monatsübersicht

Da der [Monatsstatus] im ZM-Bereich bezüglich des Layouts sowie der Funktionalitäten dem [Monatsstatus] aus dem VAT-Bereich in jeglichen Umfang (inkl. Review) gleicht, sind Erläuterungen zu diesem Dialog im Abschnitt [VAT: Voranmeldung: Monatsstatus] zu finden.

Jahresübersicht

Im [Jahresstatus] sind je nach Auswahl im Gesellschaftsdialog die Status aller Meldungen des Kalenderjahres zu sehen.

Über die [Pfeilfunktion ] in den Spalten wird der jeweilige Monat farbig hervorgehoben. Über die [Pfeilfunktion ] in den Zeilen mit den Gesellschaften wechselt das VAT@GTC in den [Status] der jeweiligen Gesellschaft.

Über das [Pluszeichen ] wird im Bereich [Meldung] eine Korrektur der Zusammenfassenden Meldung angelegt. Der Benutzer wird nochmals gefragt, ob die Korrektur wirklich angelegt werden soll, da dies nicht mehr rückgängig gemacht werden kann.

Im Bereich der Meldung wird automatisch eine Korrektur angelegt. Bei der Zusammenfassenden Meldung werden die Positionen der vorher versendeten Meldungen nicht mehr angezeigt. Es müssen lediglich die Korrekturposten inkl. Umsatzsteuer-Identifikationsnummer und Länderkennzeichen mit Korrekturbetrag in der Meldung angegeben werden. Dies geschieht in der Regel über den manuellen Weg.

Meldung versenden

Die Meldung kann über den Unterdialog [ZM versenden] direkt aus der Anwendung an das Bundeszentralamt für Steuern versendet werden. Vor der Versendung ist ebenfalls eine Prüfung der Umsatzsteuer-Identifikationsnummern über VIES oder BZSt möglich (siehe Abschnitt: [USt-ID Prüfung].

Je nach Umfang der Meldung erfolgt die Versendung via ELMA5-Verfahren (Massendaten) oder via ELSTER-Verfahren. Dies wird im Rahmen des Projektstarts im Stammdatenbereich konfiguriert.

Da das Versenden der Meldung im ZM-Bereich bezüglich des Layouts sowie der Funktionalitäten dem Versenden der Meldung aus dem Umsatzsteuerbereich in jeglichen Umfang (inkl. Review) gleicht, sind Erläuterungen zu diesem Dialog im Abschnitt [Umsatzsteuer: Meldung versenden] zu finden.