Sondervorauszahlung

Gemäß § 46 UStDV (Umsatzsteuer-Durchführungsverordnung) hat das Finanzamt dem Unternehmer auf Antrag die Fristen für die Übermittlung der Voranmeldungen und für die Entrichtung der Vorauszahlungen um einen Monat zu verlängern. Der Antrag ist in der Regel nach amtlich vorgeschriebenem Datensatz durch Datenfernübertragung zu übermitteln. Um von dieser sogenannten Dauerfristverlängerung Gebrauch machen zu können, muss der Unternehmer gemäß § 47 UStDV eine Sondervorauszahlung an das Finanzamt entrichten. Die Sondervorauszahlung beträgt ein Elftel der Summe der Vorauszahlungen für das vorangegangene Kalenderjahr und ist bis zum gesetzlichen Zeitpunkt der Übermittlung der ersten Voranmeldung zu berechnen, anzumelden und zu entrichten. Stellt also z. B. ein Monatsmelder einen Antrag auf Dauerfristverlängerungen, so ist er berechtigt seine Umsatzsteuer-Voranmeldungen einen Monat später zu übermitteln, d. h. er darf die Umsatzsteuer-Voranmeldung für Januar 2017 anstatt am 10.02.2017 am 10.03.2017 abgeben. Soll für das Jahr 2017 eine Dauerfristverlängerung beantragt werden, so muss der Antrag bis zum 10.02.2017 gestellt werden und zeitgleich (oder vorher) muss die selbst ermittelte Sondervorauszahlung auf dem Konto des Finanzamtes eingegangen sein. Die Berechnung der Sondervorauszahlung ist gerade für Unternehmen mit einer Vielzahl an Organgesellschaften sehr zeitaufwendig. Der Rechenaufwand verkompliziert sich zudem, wenn das Unternehmen die gewerbliche oder berufliche Tätigkeit nur in einem Teil des vorangegangenen Kalenderjahres ausgeübt oder erst begonnen hat. Das VAT@GTC bietet die Möglichkeit, die Sondervorauszahlung automatisiert zu berechnen. Voraussetzung dafür ist die Anlage einer Sondervorauszahlungsperiode im Dialog [Perioden] im Stammdatenbereich. Wenn der Antrag auf Dauerfristverlängerungen vom Finanzamt bewilligt worden ist, so ist der Unternehmer berechtigt, seine Umsatzsteuer-Voranmeldungen einen Monat später zu übermitteln. Der vom Unternehmer vor Antragsstellung an das Finanzamt entrichtete Sondervorauszahlungsbetrag ist gemäß § 48 UStDV bei der Festsetzung der Vorauszahlung für den letzten Voranmeldungszeitraum des Besteuerungszeitraums zu berücksichtigen, für den die Fristverlängerung gilt. Das heißt, dass die festgesetzte Sondervorauszahlung (in der Regel) in der Umsatzsteuer-Voranmeldung für Dezember verrechnet wird. Dieser Prozess wird durch das VAT@GTC automatisch durchgeführt.

Status

Wird im Dialog [Status] des [Umsatzsteuer] Bereichs eine Sondervorauszahlungsperiode ausgewählt, so ändern sich unmittelbar die Ansicht sowie die grundlegenden Dialogfunktionen im Vergleich zu einer Voranmeldungsperiode.

Wichtig für die Versendung der Sondervorauszahlung ist die Angabe der Steuernummer des Unternehmens im Dialog [Gesellschaften].

Praxishinweis

Bei Anlage einer Sondervorauszahlungsperiode ist eine Auswahl der Kopierperiode bezüglich der Stammdaten erforderlich. Es sollte sich dabei im Optimalfall um die abgeschlossene Dezember - VA Periode handeln. Dabei werden die hinterlegten Gesellschaften nicht aus dieser Periode kopiert. Das VAT@GTC schaut automatisch über das ganze Jahr, welche Gesellschaften bestanden haben, und berücksichtigt diese für die Sondervorauszahlungsperiode (vor allem wichtig, wenn Gesellschaften nur unterjährig dem Organkreis angehört haben).

Wie auch bei einer Voranmeldungsperiode bildet der Status die prozessualen Schritte hin von der Erstellung der Meldung bis zur Versendung ab. Diese Schritte werden in den folgenden Dialogen genauer erläutert.

Meldung

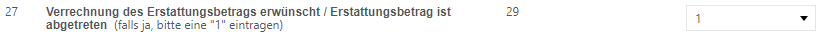

In diesem Dialog ist das Sondervorauszahlungsformular abgebildet. Besonders wichtig ist die Auswahl der entsprechenden Gesellschaft. Um den zu entrichtenden Sondervorauszahlungsbetrag zu verrechnen (z. B. mit einem Erstattungsbetrag aus einem Vormonat) oder für den Fall, dass der Erstattungsbetrag abgetreten worden ist, ist in Feld 29 des VAT@GTC Formulars eine 1 einzutragen.

Dabei ist zu beachten, dass ein durch die Verrechnung nicht gedeckter Restbetrag an das Finanzamt zu entrichten ist. Es besteht die Möglichkeit, das dem Finanzamt erteilte SEPA-Lastschriftmandat für die zu entrichtende Sondervorauszahlung zu widerrufen. Im Falle eines solchen Verrechnungswunsches ist in Feld 26 des VAT@GTC Formulars eine 1 einzutragen.

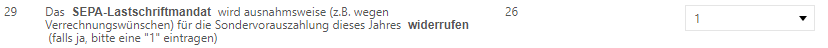

Wenn über die Angaben in der Steuermeldung hinaus weitere oder abweichende Angaben oder Sachverhalte zu berücksichtigen sind, so ist im Feld 23 eine 1 einzutragen. Die ergänzenden Angaben zur Steueranmeldung sind auf einem gesonderten Blatt anzugeben. Dazu steht Ihnen im VAT@GTC ein freies Textfeld zur Verfügung.

Manuelle Erstellung SVZ

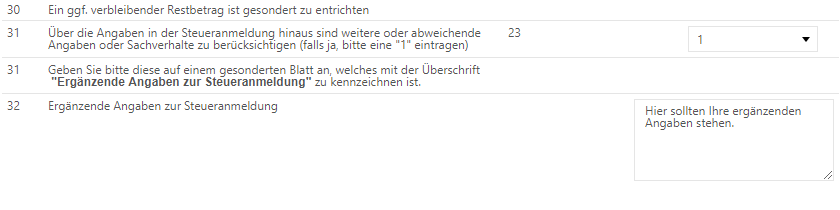

In Zeile 24 des Formulars kann der Betrag vom Benutzer manuell eingegeben werden. Dies kann zum Beispiel genutzt werden, wenn das Vorjahr noch nicht im VAT@GTC abgebildet ist.

Bei der manuellen Eingabe ist ein aussagekräftiger Kommentar notwendig. Wird die Eingabe über das Pluszeichen [] bestätigt, wird der an das Finanzamt zu entrichtende Betrag automatisch berechnet. Wichtig dafür ist die Auswahl der kleinsten Meldeperiode im Formular. Bei Auswahl [Quartal] setzt das VAT@GTC den zu zahlenden Betrag unabhängig von der Summe auf 0,- €.

Automatische Erstellung der SVZ

Über [Übernahme SVZ-Werte] kann die Zahllast automatisiert berechnet werden. Im Hintergrund laufen folgende Prozessschritte ab:

Nach Auswahl der Gesellschaft sammelt das System alle Zahllasten/ Erstattungen der Perioden des Vorjahres und überträgt diese in die Zeile 24 des VAT@GTC Formulars.

Ebenfalls schaut das System in den Stammdaten, ob es sich bei der Gesellschaft um einen Monats- oder Quartalszahler handelt

Nun führt das System die Berechnung der Sondervorauszahlung durch (in Zeile 25 ausgegeben)

Handelt es sich um einen Quartalszahler, beträgt die Zahlung automatisch 0,- €.

Addieren sich die Erstattungen/ Zahllasten insgesamt zu einer Erstattung, beträgt die Zahlung ebenfalls 0,- €.

Bestand die Gesellschaft nicht die vollen 12 Monate, rechnet das System die vorhandenen Beträge auf das Jahr hoch und teilt diese bei einem Monatsmelder durch 11.

Praxishinweis

In die SVZ-Periode werden nur Voranmeldungswerte aus geschlossenen bzw. versendeten Meldungen übertragen. Falls eine Voranmeldung noch nicht abgeschlossen ist, gibt es nach der Übernahme eine entsprechende Warnmeldung, dass diese Daten nicht übernommen wurden.

Handelt es sich bei der SVZ-Periode um einer Produktive Periode, so werden sämtliche Daten auch aus produktiven Perioden übernommen. Wenn es sich bei der SVZ-Periode um eine Test-Periode handelt, werden nur Daten aus eventuell vorhandenen Testperioden importiert.

Übersicht SVZ

In diesem Übersichtsdialog erhält der Benutzer einen Überblick über den Versendungsstatus des Sondervorauszahlungsformulars für die ausgewählte Periode. Wurde ein Organträger als Gesellschaft ausgewählt, erscheinen die Gesellschaften des Organkreises mit in der Übersicht.

Ist die Sondervorauszahlung noch in Bearbeitung, so erscheint der Meilenstein in [gelb ]. Soll der Meilenstein geschlossen werden, bedarf es der Bestätigung durch Klick auf diesen [Meilenstein ] und der Status ändert sich auf [grün ]. Ist der Meilenstein bereits geschlossen und mit [grün ] gekennzeichnet, kann durch Klick auf diesen [Meilenstein ] die Meldung der Sondervorauszahlung wieder geöffnet werden und der Status wechselt wieder auf [in Bearbeitung ]. Wurde die Meldung bereits an das Finanzamt übermittelt, so kann die Meldung selbst nicht mehr geändert werden. Es kann jedoch eine Korrekturmeldung erstellt und anschließend beim Finanzamt eingereicht werden. Bei der Korrekturmeldung wird der Meilenstein im inneren mit einer Zahl versehen [], die für die Anzahl der Korrekturen steht.

Praxishinweis

Wenn die Dezember Voranmeldung des folgenden Jahres erstellt wird, wird der Wert der Sondervorauszahlung automatisch in das Sondervorauszahlungsfeld übernommen. Dazu muss die Sondervorauszahlungsperiode eine Produktivperiode und die Meldung abgeschlossen sein.

Meldung versenden

Über diesen Dialog kann der Benutzer die Meldung an das Finanzamt versenden. Analog zum Dialog [Meldung versenden] bei einer ausgewählten Voranmeldungs- bzw. Jahreserklärungsperiode kann auch bei der Sondervorauszahlung die Meldung entweder gedruckt oder direkt an das Finanzamt versendet werden. Bei der elektronischen Übermittlung kann der Benutzer die Übertragung zunächst in einem Testfall-Szenario durchlaufen.

Report

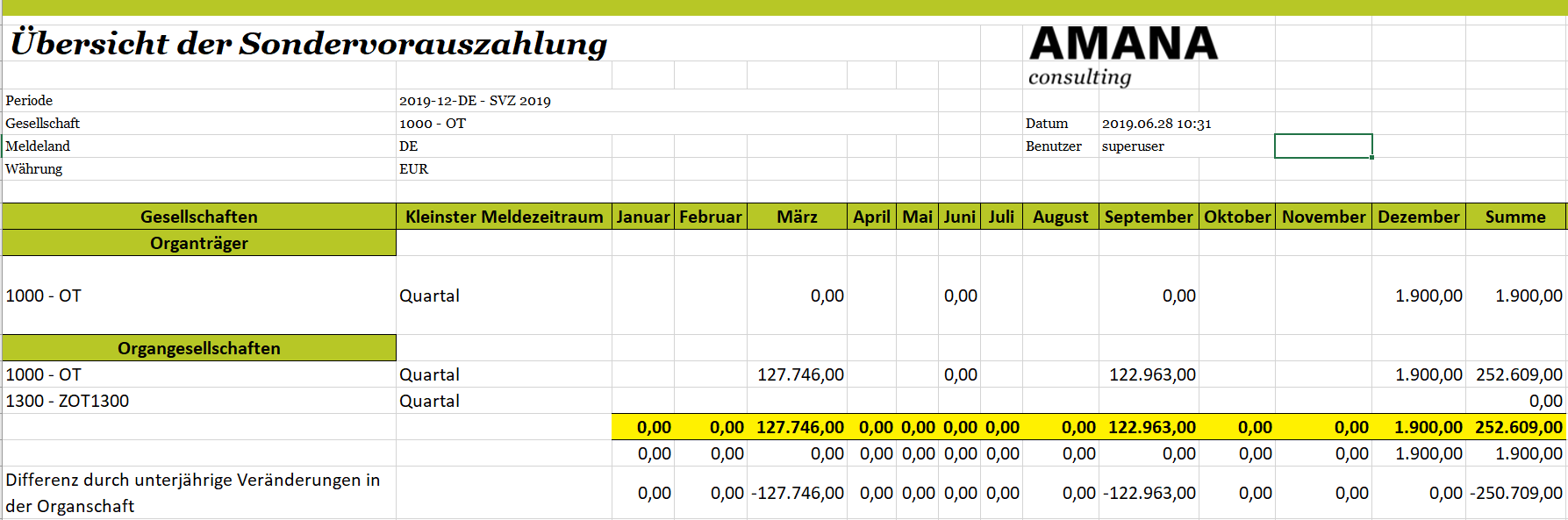

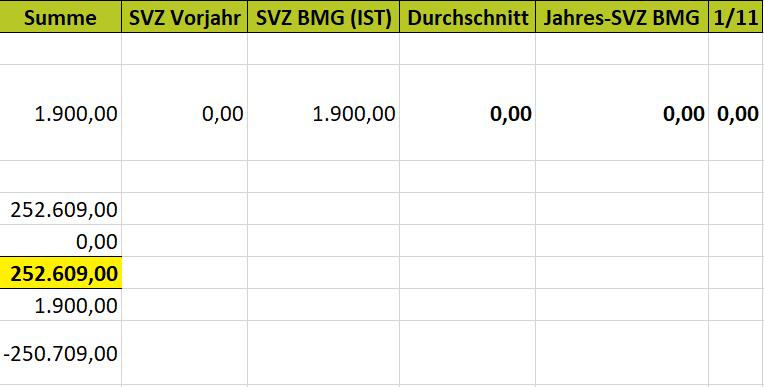

Wurde im Dialog [Umsatzsteuer] eine Sondervorauszahlungsperiode gewählt, so wird im Dialog [Report] u. a. der Report [Übersicht der Sondervorauszahlung] angezeigt.

Dieser Report enthält zum einen eine Übersicht aller Gesellschaften mit ihren Voranmeldungssalden des gesamten Jahres. Die Erstattungs- bzw. Zahllastbeträge der einzelnen Gesellschaften werden zudem in einer Zeile aufaddiert.

Zum anderen erhält der Benutzer in diesem Report noch eine Übersicht zur Sondervorauszahlung des Vorjahres, zum Durchschnitt sowie zum errechneten 1/11.

Die Standalone Gesellschaften werden in einem gesonderten Arbeitsblatt innerhalb des Reports angezeigt.

Praxishinweis

Erst wenn der Befehl [Bearbeitung aktivieren] in der Excel-Anwendung ausgewählt worden ist, werden die Summen in den unteren Zeilen errechnet.