Kernkompetenzen im Bereich VAT-Compliance

ERP unabhängiges Stammdaten-Management

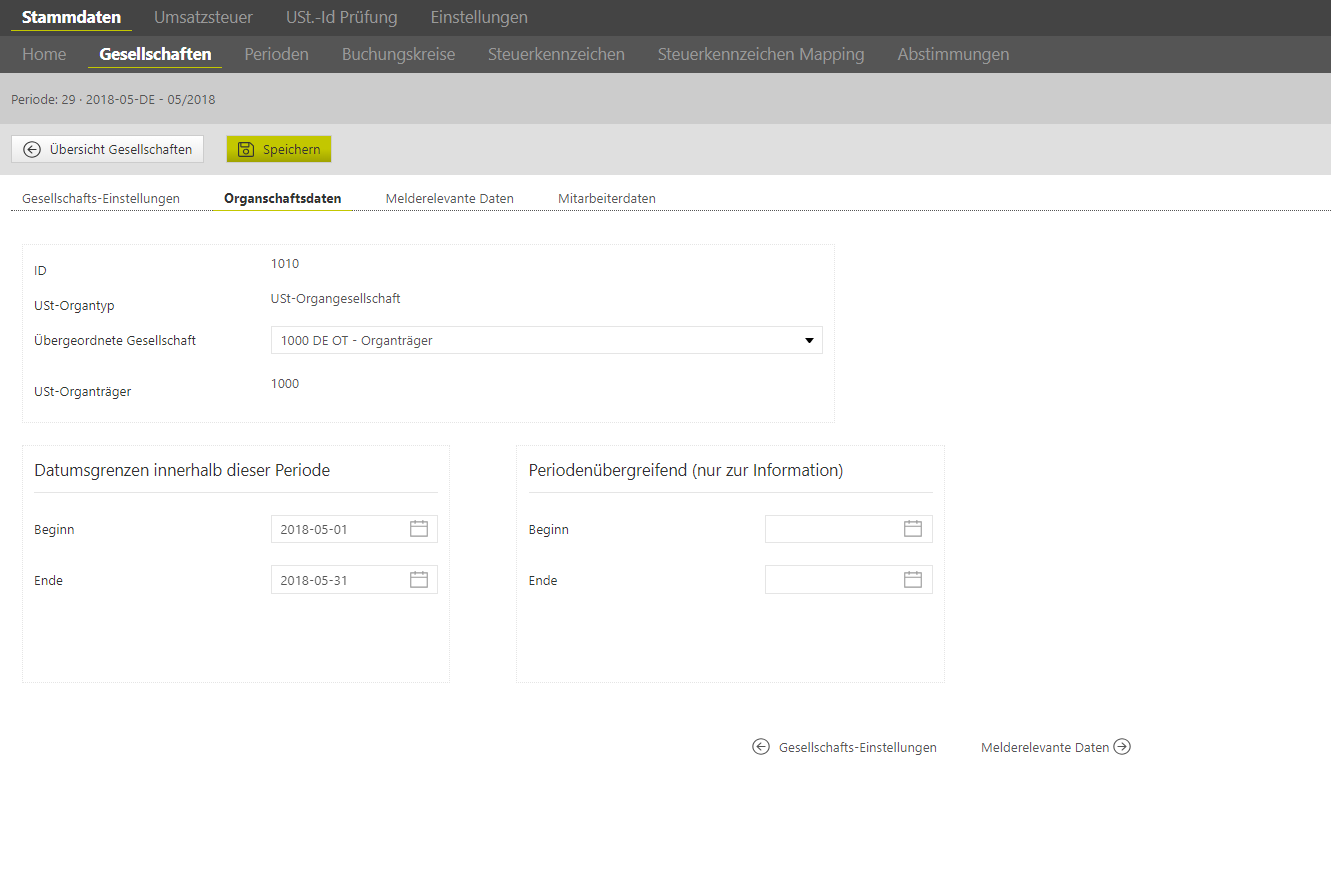

Stammdaten werden bei Projektbeginn in das VAT@GTC geladen. Dazu zählen Gesellschaften, Steuerkennzeichen und Buchungskreise. Diese Daten sind immer einer Periode zugeordnet. Somit kann unter anderem die Entwicklung des Organkreises periodengetreu abgebildet werden.

Die Zugehörigkeit von Gesellschaften zur Organschaft kann periodengenau (monats- aber auch taggenau) definiert werden. Sollte bekannt sein, dass eine Gesellschaft zu einem bestimmten Zeitpunkt aus der Organschaft ausscheidet, kann dies unter [Periodenübergreifend (nur zur Information)] hinterlegt werden.

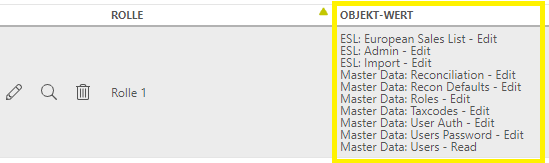

Rollen und Benutzer-Konzept

Im VAT@GTC können für jeden Benutzer sehr detaillierte Rollen-Konzepte definiert werden. Hinter diesen Rollen-Konzepten stecken Berechtigungsobjektwerte (einzelne Dialoge und Funktionen sind im VAT@GTC mit einem solchen Objektwert versehen).

Somit kann genau gesteuert werden, was der Benutzer in jedem Dialog sehen und darüber hinaus anpassen darf. Auf diese Weise ist sichergestellt, dass der jeweilige Benutzer nur die Bereiche und die Gesellschaften sehen kann, für die er berechtigt worden ist und dass er keinen Einblick in für ihn nicht freigegebene Inhalte erhält.

Möglichkeit des automatisierten Imports von umsatzsteuerrelevanten Daten

Voraussetzung hierfür ist ein vorhandenes SAP-System, in dem Standardreports für die Umsatzsteuer-Voranmeldung generiert werden. Über Massendaten-Import, Netzlaufwerk-Import oder Webservice werden diese Reports terminiert sowie voll automatisiert in das VAT@GTC importiert.

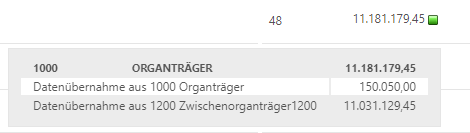

Automatische Datenübernahme einzelner Voranmeldungen in mehrstöckigen Organschaften

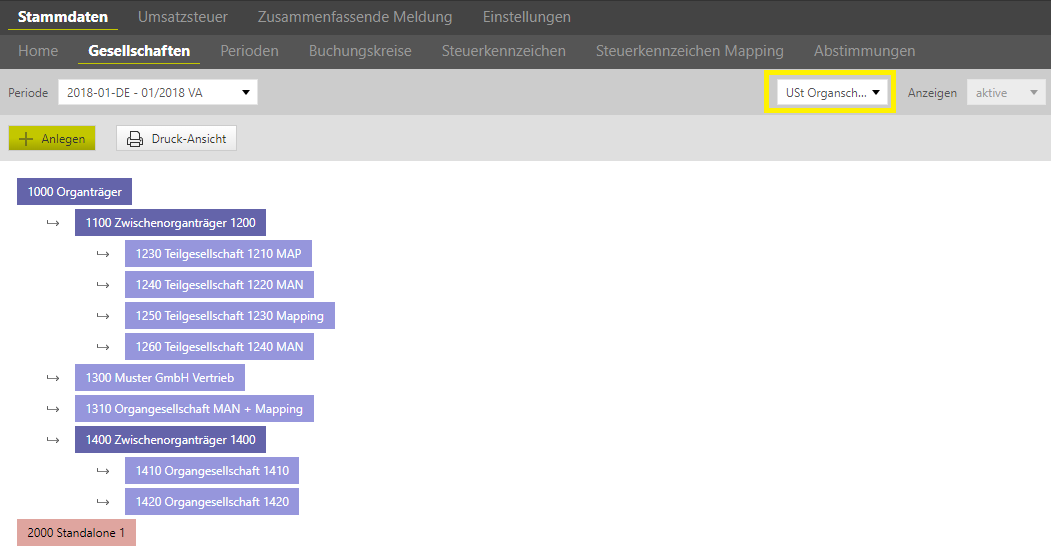

Beim Anlegen der Organschaftsstruktur im VAT@GTC werden die Gesellschaften zunächst typisiert und untereinander vernetzt (siehe Abbildung). Dies hat zur Folge, dass die Werte der einzelnen Voranmeldungen entsprechend der Vernetzung automatisch summiert werden.

Abstimmungen

Auf Basis der importierten SAP-Reports werden im VAT@GTC standardmäßig Verprobungen der Voranmeldungswerte angeboten. Unter anderem wird auf Basis des hinterlegten Steuersatzes die Bemessungsgrundlage mit dem Steuerbetrag abgeglichen. Des Weiteren kann überprüft werden, ob bei bestimmten Kontengruppen (Konten werden ebenfalls in das VAT@GTC importiert) eine falsche Steuerkennzeichenart verwendet wurde (wie z. B. 19 % USt-Inland auf Aufwandskonto).

Direkte Übermittlung an das Finanzamt

inkl. Meilenstein-Konzept für Voranmeldung, Jahreserklärung, Sondervorauszahlung und Zusammenfassende Meldung

Mit Hilfe des AMANA Transferclients (TC) können die Voranmeldungen nach Verprobung der Zahlen direkt an das Finanzamt übermittelt werden. Dabei wird das generierte Versendungsprotokoll direkt in der Datenbank des VAT@GTC gespeichert. Dies erfolgt auch im Zusammenhang mit dem Meilenstein-Konzept. Die Meilensteine stehen dabei für bestimmte Schritte im Rahmen der Bearbeitung der Voranmeldung. Hier ist ebenfalls eine Review-Funktion integriert.

Periodenübergreifendes Aufgabenmanagement

Das VAT@GTC ist mit einer sog. Wiedervorlage ausgestattet. Hintergrund dabei ist, dass nach Import der SAP-Reports möglicherweise Zahlen aufgrund von Auffälligkeiten in den Abstimmungen noch angepasst werden müssen oder Nachbuchungen stattfinden. Diese sind nicht im SAP vermerkt und müssen in der nächsten Periode nachgebucht werden. Beim Import dieser Reports in der Folgeperiode werden nachgebuchte Beträge automatisch rausgerechnet.

Reports

Das VAT@GTC kann die hinterlegten Stammdaten sowie die Bewegungsdaten aus den Voranmeldungen automatisiert miteinander verknüpfen und gegeneinander auswerten. Daher bietet das VAT@GTC dem Benutzer abhängig von der eingespielten Datenmenge und den Berechtigungen zahlreiche Analysen und Auswertungen in Form von Excel-Übersichten an. Diese Reports erleichtern die Datenaufbereitung und Fehleranalyse und können sowohl für das interne und externe Berichtswesen als auch für Anfragen externer Prüfer und Berater verwendet werden.

USt-ID Prüfung mit ZM-Versendung

Im VAT@GTC kann eine einfache sowie eine qualifizierte Abfrage von Umsatzsteuer-Identifikationsnummern erfolgen. Dabei ist eine Auswahl der Quellen BZSt oder VIES möglich. Eine einfache Prüfung kann mit jedem ZM-Versand kombiniert werden. Eine qualifizierte Prüfung hingegen ist mit einer Massendaten-Abfrage aus dem zugrundeliegenden ERP-System möglich.

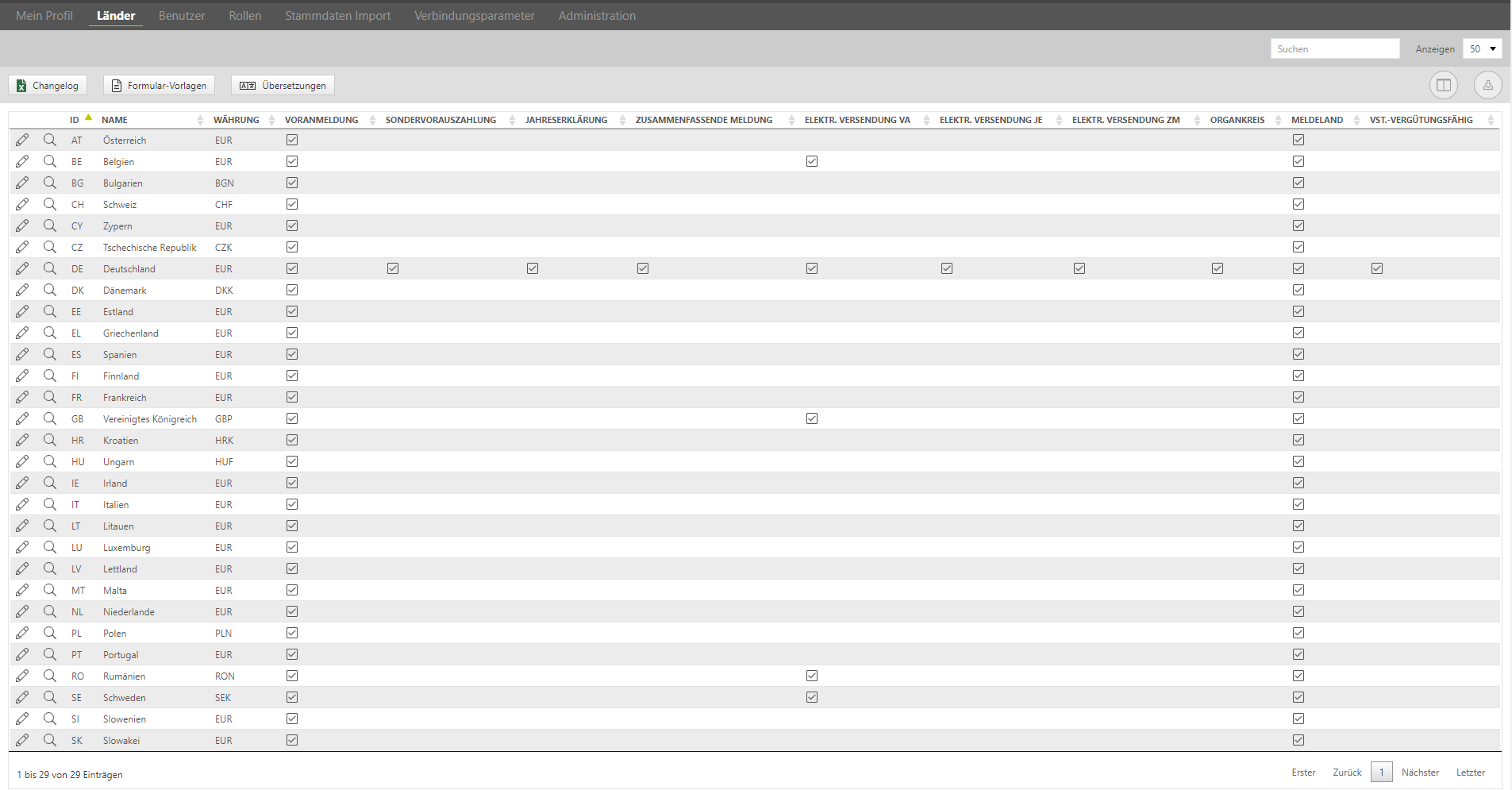

VAT-Compliance im Ausland

Genauso wie im Inland können Voranmeldungen mit Hilfe des VAT@GTC auch für andere Länder (EU + Schweiz, Liechtenstein, Großbritannien) aufbereitet, kumuliert, plausibilisiert und automatisiert erstellt werden. Eine Versendung bzw. die Übernahme sämtlicher vorbereitenden Schritte zur Versendung an die ausländischen Behörden sind derzeit bereits in Österreich, Schweiz, Schweden, Rumänien, Belgien und Großbritannien möglich.