Steuererklaerung - Erstellung und elektronischer Versand

Übersichten über die Veranlagungszeiträume

Prozess zur Erstellung der Steuererklärung

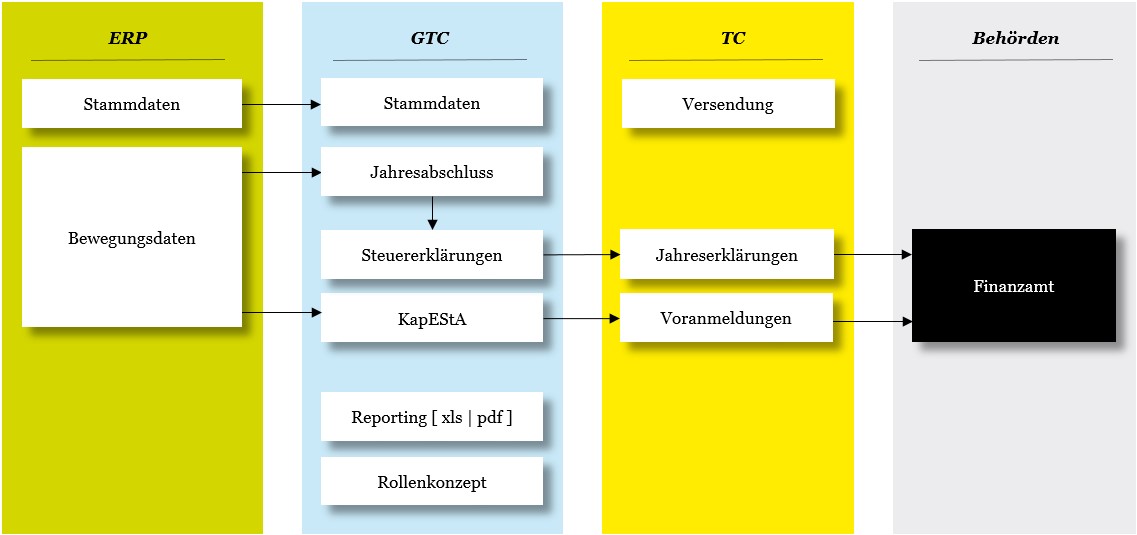

Neben den Reportingfunktionalitäten kann das GTC auch für die Versendung der elektronischen Steuererklärung genutzt werden. Die als Anlage zur Steuererklärung geltende E-Bilanz wird aus dem Modul [SmartTaxBalance] an die Finanzverwaltung versendet. Für Zwecke der Umsatzsteuer steht das Modul [VAT@GTC ]zur Verfügung.Die nachfolgende Abbildung veranschaulicht einen beispielhaften Prozess zur Erstellung der [ertragsteuerlichen] Steuererklärung:

Die Bewegungsdaten [u.U. auch Stammdaten] werden aus einem ERP-System in das GTC importiert. Im GTC werden die Daten für Zwecke der Steuererklärung [und einer evtl. Kapitalertragsteueranmeldung] durch den Anwender ergänzt. Nach der Erfassung aller steuerlich notwendigen Daten erfolgt mittels des TC [Transfer Client] die Versendung der Steuererklärung [oder Voranmeldung] an die Finanzverwaltung. Der TC ist eine technische Komponente, die im GTC implementiert ist [für den Anwender nicht sichtbar].Innerhalb des GTC muss beachtet werden, dass für Zwecke der Steuererklärung eine Steuererklärungsperiode angelegt werden muss. Diese Aktivität wird im nachfolgenden Kapitel beschrieben. Zudem muss in den Stammdaten für den Benutzer ein gültiges ELSTER-Zertifikat hinterlegt werden.

Unterscheidung von Jahresabschluss- und Steuererklärungs-Perioden

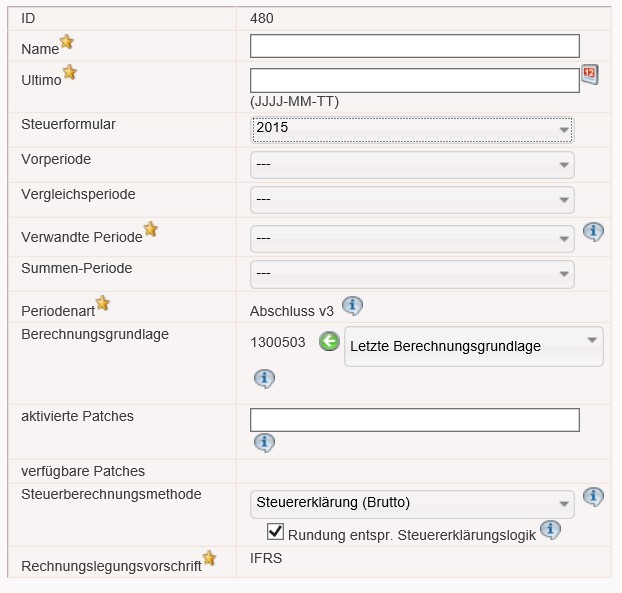

Im Jahresabschluss ist die Erfassung der Steuerberechnung im GTC vor allem für Zwecke der Rückstellungsberechnung und der TRR notwendig. Hierfür müssen nicht die Formulardialoge genutzt werden – es steht eine verkürzte Steuerberechnung zur Verfügung - der Dialog Tatsächliche Steuern. Bei eingeschalteter Automatisierung [erfolgt im Stammdatendialog Perioden: [] werden die Werte zwischen Formulardialogen und dem Dialog Tatsächliche Steuern automatisch synchronisiert. Beispiel: Nicht abzugsfähige Aufwendungen, die in der verkürzten Steuerberechnung erfasst werden, werden automatisch in das Formular Anlage A geschrieben.Eine Besonderheit von Jahresabschlussperioden ist die Verarbeitung von Sachverhalten nach § 8b KStG. Diese werden nicht auf Ebene des Organträgers freigestellt, sondern bereits bei der erfassenden Organgesellschaft [sog. Nettomethode]. Dadurch wird u.a. die Erstellung einer „Stand-Alone-TRR“ pro Organgesellschaft ermöglicht.In Steuererklärungsperioden gilt allerdings die sog. Bruttomethode. Die Steuerfreistellung für § 8b KStG Sachverhalte erfolgt hierbei erst auf Ebene des Organträgers, § 15 Satz 1 Nr. 2 KStG [gleiches gilt für Mitunternehmerschaften: auch hier erfolgt die Freistellung erst beim letzten Anteilseigner in der Beteiligungskette]. Die Bruttomethode ist durch die Finanzverwaltung in den Steuerformularen umgesetzt.Die Unterscheidung zwischen Bruttomethode und Nettomethode ist im Stammdatendialog Perioden berücksichtigt. Wird eine Periode für Zwecke der Steuererklärung angelegt, muss zwingend Brutto ausgewählt werden. Zudem ist die Checkbox Rundung entspr. Steuererklärungslogik zu aktivieren:

Steuererklärungs-Periode im GTC anlegen

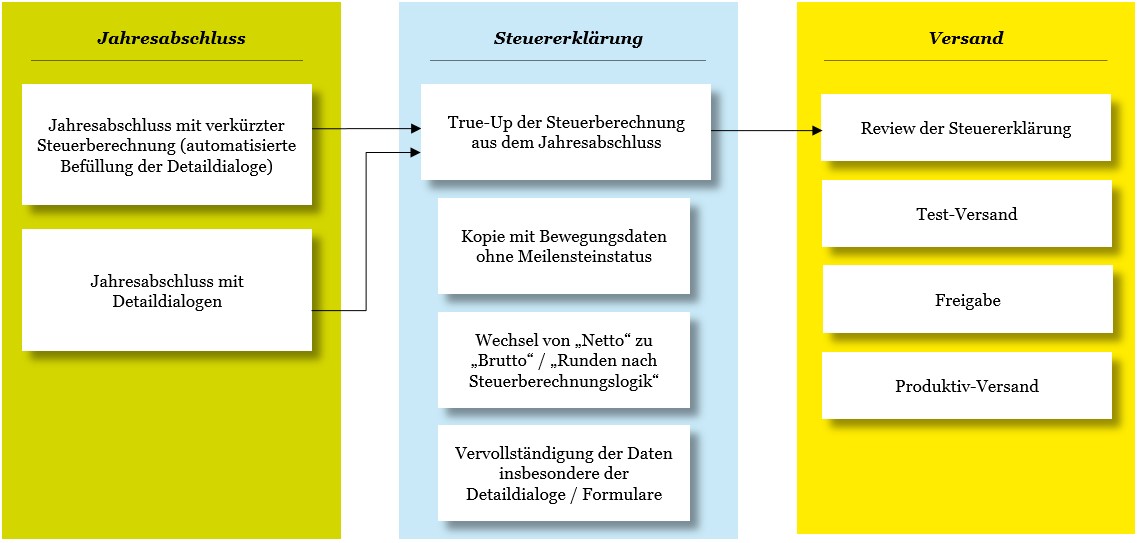

Für die elektronische Versendung der Steuererklärung muss im GTC eine separate Periode angelegt werden. Grundsätzlich erfolgt die Steuererklärung unterjährig [i.d.R. einige Monate nach dem Jahresabschluss]. Bereits im Jahresabschluss erfasste Daten können bei der Periodenanlage verwendet werden und müssen lediglich aktualisiert werden [sog. True-Up]. Der Prozess lässt sich wie folgt darstellen:

Unabhängig davon, ob im Jahresabschluss die steuerlichen Detaildialoge [Formulare] oder die verkürzte Steuerberechnung [Dialog Tatsächliche Steuern] verwendet werden, erfolgt bei der Anlage der Steuererklärungsperiode eine Kopie der Bewegungsdaten. Der Meilensteinstatus wird nicht übernommen, sonst wäre bei geschlossenen Gesellschaften [Meilensteinstatus erledigt] ein Zurücksetzen der Meilensteine notwendig. Zudem muss die Steuerberechnungsmethode auf Brutto [und Rundung entspr. Steuererklärungslogik] eingestellt werden. Anschließend wird die Periode im GTC angelegt und vervollständigt. Im Mehrperiodenfall sieht die Konfiguration der einzelnen Parameter für die Periodenanlage wie folgt aus:

Elektronischer Versand einer Steuererklärung

Prozess zum Versand der Steuererklärung

Der Dialog für den elektronischen Versand der Steuererklärung ist in die folgenden Reiter aufgeteilt, denn jede Erklärungsart wird einzeln versendet:- Gewerbesteuer

- GewSt-Zerlegung

- Körperschaftsteuer [bei Kapitalgesellschaften]

- KSt- Zerlegung [bei Kapitalgesellschaften]

- Einkünfte [bei Personengesellschaften]

- Kapitalertragsteueranmeldung [in den Perioden-Stammdaten zu aktivieren]

- Probelauf durchführen

- Eingabe von Zusatz-Informationen / Datensicherung [=Snapshot] erstellen

- Validierung der Steuerdaten [Test-Versand]

- Fachliche Freigabe

- Freizeichnung

- Versand der Steuerdaten [Produktiv-Versand]

- Status der Versendung zurücksetzen

Probelauf durchführen

Es steht jederzeit die Option Probelauf durchführen zur Verfügung. Die aktuelle Steuerberechnung wird hierbei einer Prüfung der von der Finanzverwaltung vorgegebenen ERiC-Validierungsregeln unterzogen. Dabei erfolgt kein Testversand [bzw. Übermittlung] an die Finanzverwaltung.

Im Dialogkopf werden im Anschluss an den Probelauf eventuelle ERiC-Fehlermeldungen und ERiC-Fehlerhinweise eingeblendet:

Eine erfolgreiche Validierung wird ebenfalls angezeigt:

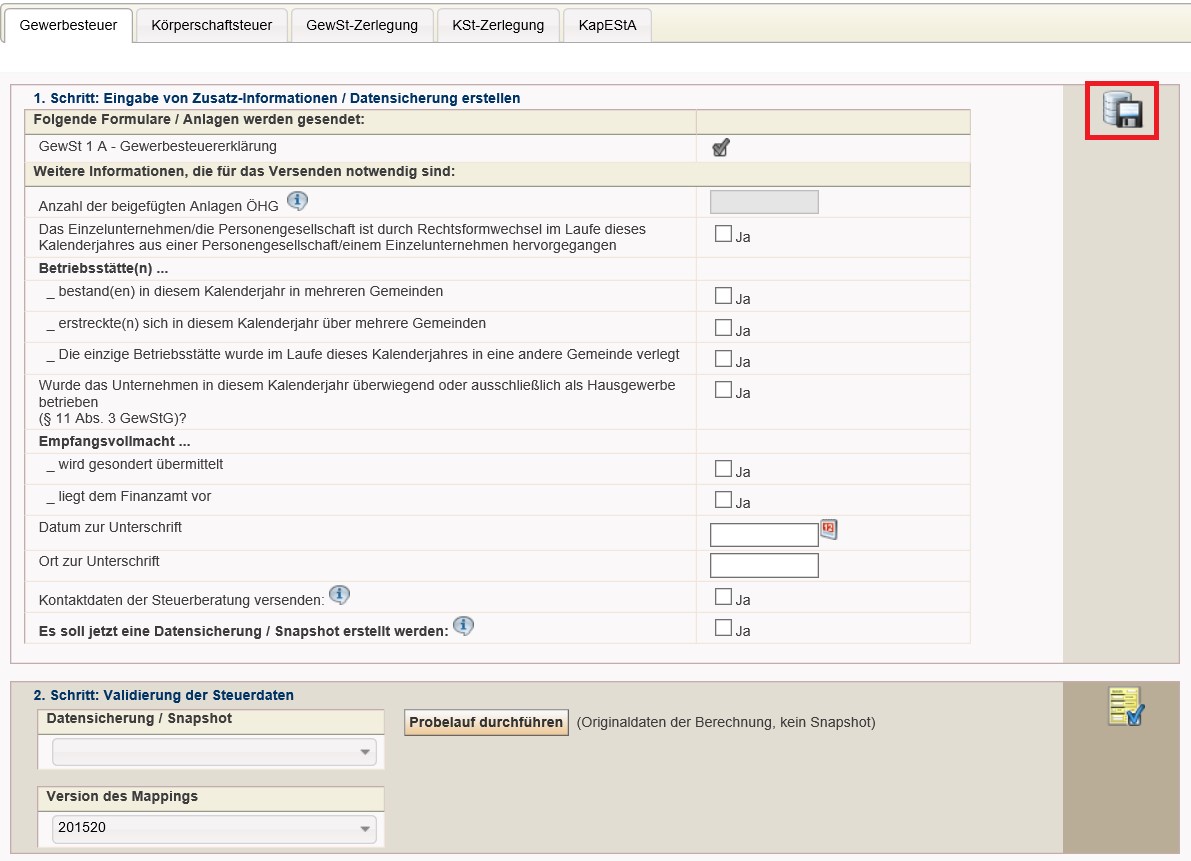

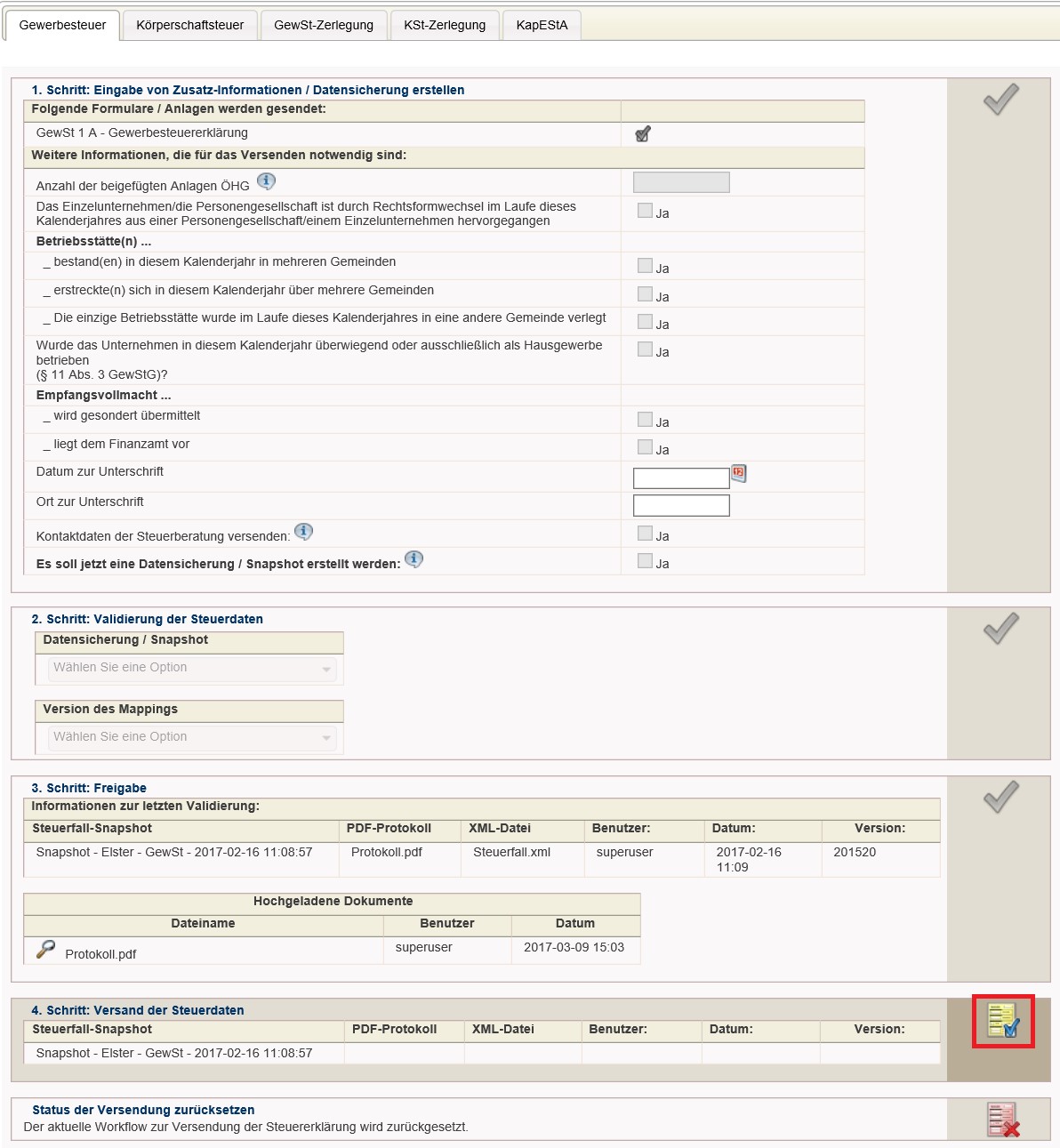

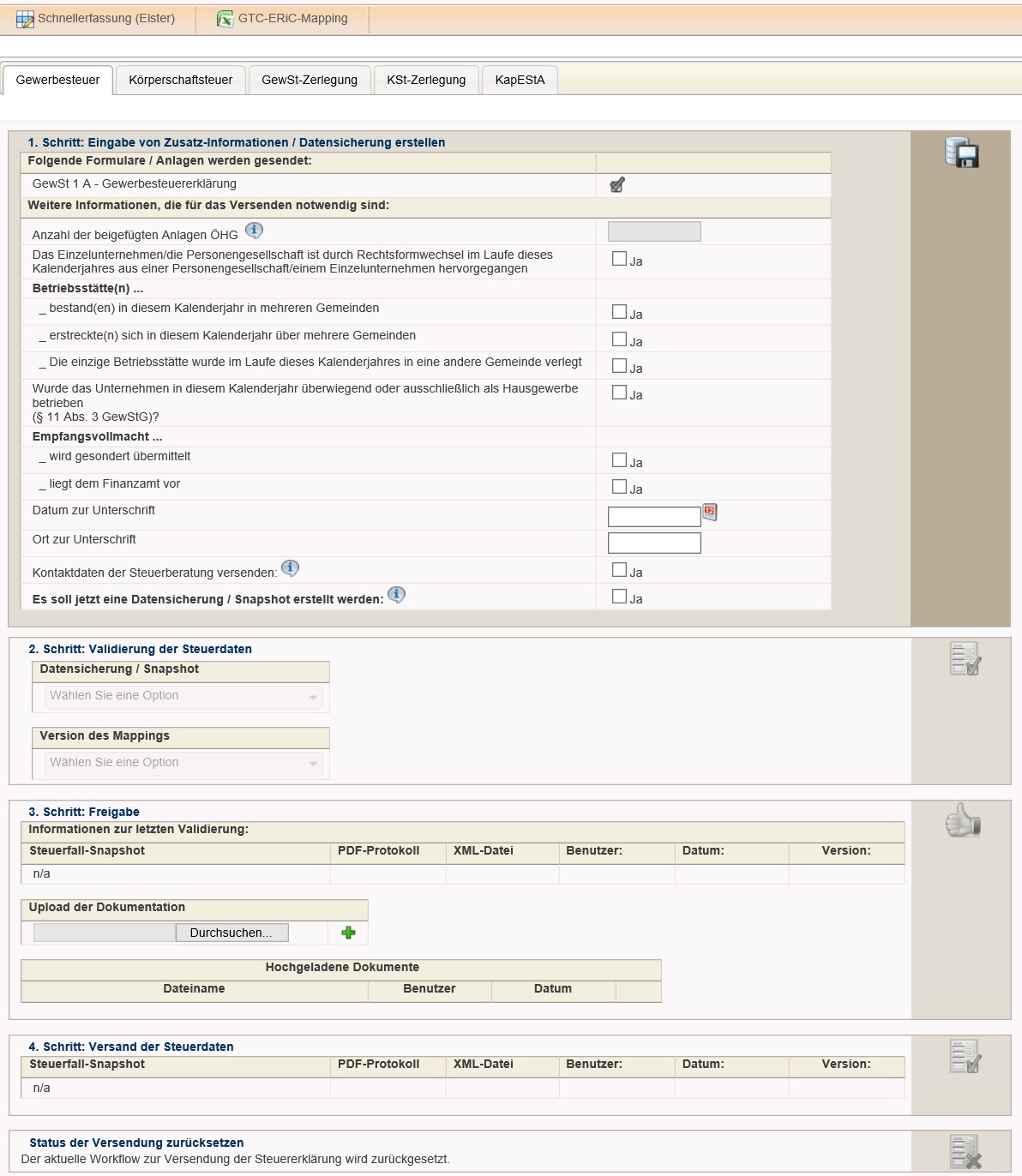

Schritt 1: Eingabe von Zusatz-Informationen / Datensicherung erstellen

Im ersten Tabellenbereich [Folgende Formulare / Anlagen werden gesendet] ist eine Übersicht der vom GTC technisch unterstützten Formulare bzw. Anlagen enthalten. Es sind keine Eingriffe durch den Anwender erforderlich. Die aktivierten Checkboxen kennzeichnen, welche Formulare im nächsten Schritt versendet werden.

Im zweiten Tabellenbereich [Weitere Informationen, die für das Versenden notwendig sind:] kann der Anwender durch das Aktivieren der einzelnen Checkboxen die beschriebenen Sachverhalte mit Ja bestätigen. Für die Übernahme der jeweiligen Auswahl in die Versendungsdaten muss dieser Tabellenbereich gespeichert werden.

Im dritten Tabellenbereich [Datensicherung] kann das Erstellen eines Snapshots angestoßen werden. Beim Speichern in diesem Schritt wird dann zusätzlich ein Snapshot erstellt, der auch im Dialog Snapshots eingesehen werden kann. Dieser Snapshot kann anschließend für den Testversand herangezogen werden.

Snapshots im Versand

Versendungen greifen immer auf einen Snapshot zurück. Es ist ratsam, vor der Erstellung eines Snapshots den Probelauf durchzuführen. So kann überprüft werden, ob die Steuerberechnung valide ist, bevor der Snapshot erstellt wird.

Für den weiteren Prozess der elektronischen Versendung muss also mindestens ein valider Snapshot angelegt worden sein, der für den Versand verwendet werden kann.

Im vierten Tabellenbereich [Datenschutzhinweis] werden aktuelle Hinweise bezüglich des Datenschutzes der Finanzverwaltung angezeigt.

Für die Freischaltung des nächsten Schritts, also des Testversands, muss dieser Schritt mindestens einmal gespeichert werden.

Schritt 2: Validierung der Steuerdaten

Für den Testversand an die Finanzverwaltung muss aus der Auswahlliste [Datensicherung / Snapshot] ein Snapshot gewählt werden. Zusätzlich ist die [Version des Mappings] auszuwählen. In der Regel wird hier die aktuellste Mappingversion ausgewählt.

Anschließend kann der Testversand durch einen Klick auf [ Testfall versenden] durchgeführt werden.

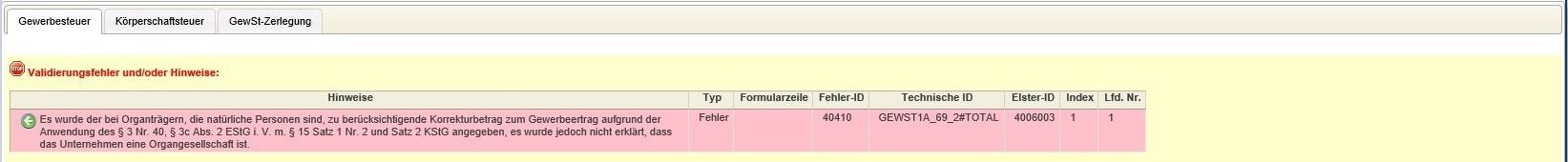

a) Testversand ist nicht erfolgreich

Ist der Testversand nicht erfolgreich, werden die Validierungs-Fehlermeldungen in einer eigenen Tabelle angezeigt. Der weitere Prozess der Versendung kann in dem Fall nicht fortgeführt werden. Es wird auch keine PDF-Datei mit dem Übermittlungsprotokoll zurückgeliefert.

b) Testversand ist erfolgreich

Das erfolgreiche Ergebnis des Testversands wird ebenfalls im Dialogkopf dokumentiert.

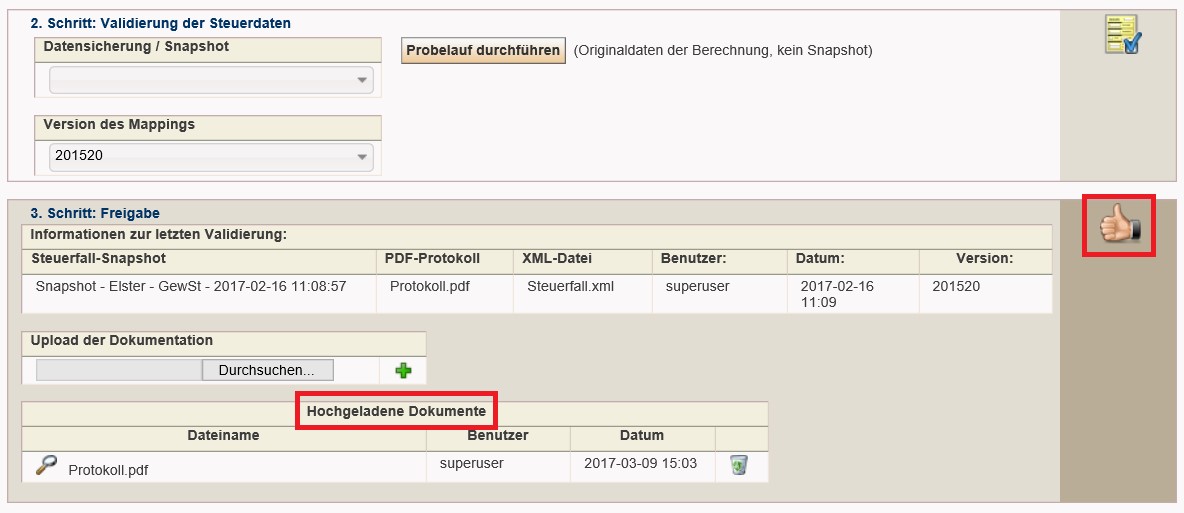

Sowohl Probelauf als auch Testversand können beliebig oft durchgeführt werden. Jeder Vorgang wird im Dialog Kommentare für Zwecke der Übermittlungshistorie dokumentiert. Nach erfolgreich durchgeführter Datenübertragung kann dort das Übermittlungsprotokoll abgerufen werden [Datei: Protokoll.pdf]. Zudem generiert jeder Übermittlungsvorgang eine [technische] Datei Steuerfall.xml. Der letzte Probeversand kann im Detail auch in Schritt 3 nachgesehen werden [wer hat was wann versendet, inkl. Abruf von PDF und XML-Datei].

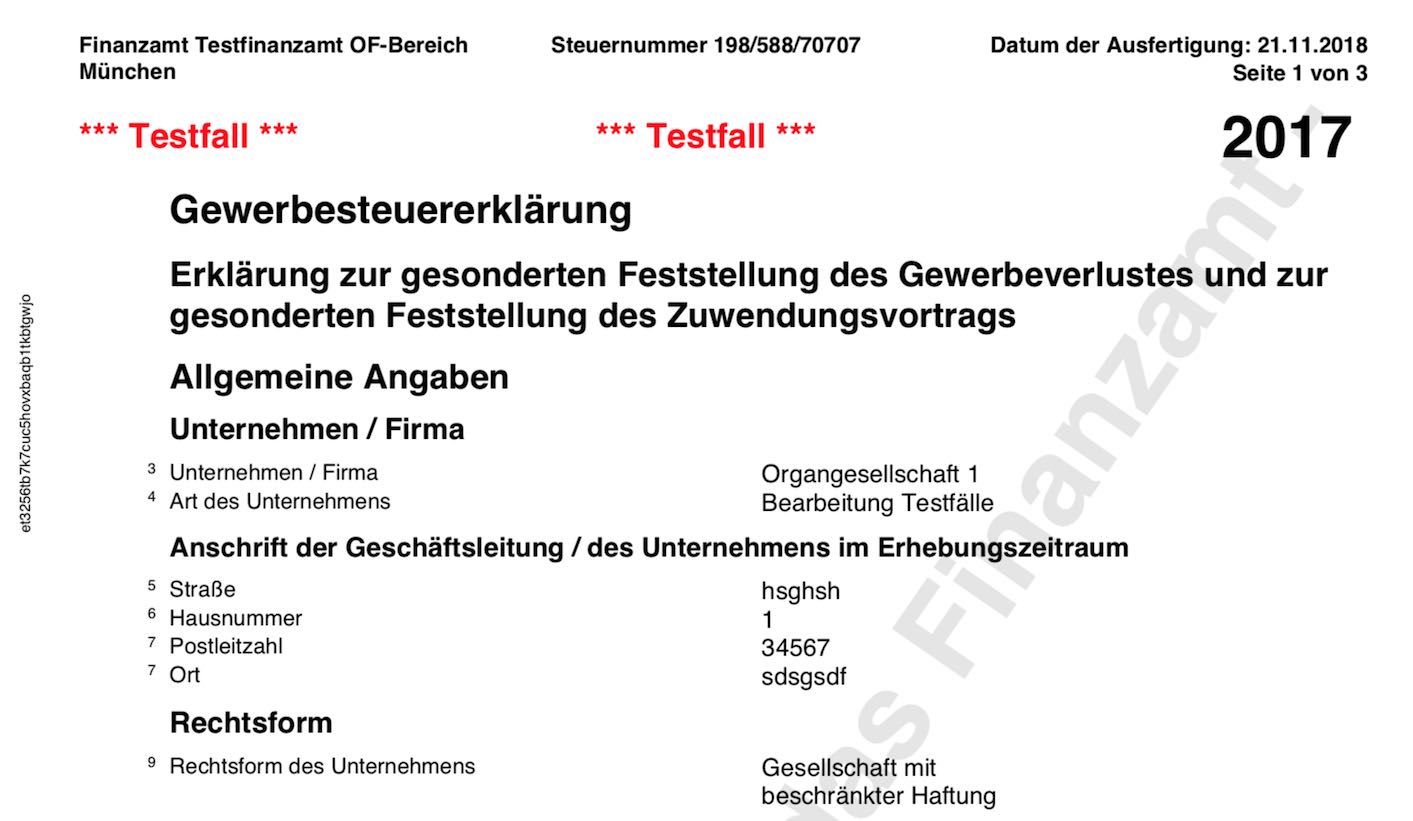

Das Protokoll wird von Seiten der Finanzverwaltung nur im Falle einer erfolgreichen Datenübertragung übermittelt. Im PDF-Protokoll ist auf der linken Seite die 32-stellige Transferticketnummer angegeben. Die Transferticketnummer [ETID] dient der Finanzverwaltung als eindeutige Kennzeichnung des jeweils übermittelten Datensatzes.

Schritte 3 und 4: Fachliche Freigabe und Freizeichnung

Nach erfolgreicher Übermittlung des Datensatzes muss im nächsten Schritt eine Freigabe erfolgen. Diesbezüglich wird der folgende Prozess empfohlen:

- Ausdruck des Protokolls für den Testversand

- Freigabe der [testweise] übermittelten Steuererklärung durch einen Unterschriftsberechtigten [Vier-Augen-Prinzip, das Berechtigungskonzept lässt drei verschiedene Berechtigungen für den ERiC-Transfer Dialog zu]

- Die unterschriebene Steuererklärung wird für Dokumentationszwecke als Anlage in das GTC hochgeladen [siehe nächste Abbildung]

- Freigabe der Steuererklärung durch Klick auf []

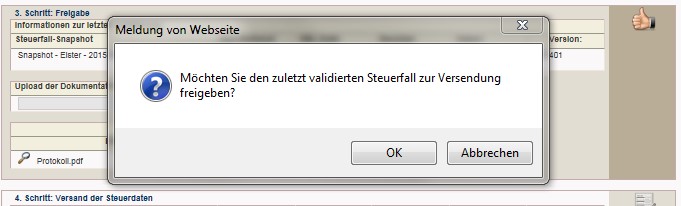

- Nachfolgende Sicherheitsabfrage bestätigen

Im Tabellenbereich Informationen zur letzten Validierung wird die letzte erfolgreiche Datenübermittlung dokumentiert. In der Spalte PDF-Protokoll kann das Protokoll durch Klick auf den Dateinamen angezeigt werden.

Nach einem Klick auf die Freigabe erfolgt einer Sicherheitsabfrage.

Schritt 5: Versand der Steuerdaten

Nach erfolgter Freigabe kann die Steuererklärung nun als Echtfall an die Finanzverwaltung übermittelt werden:

Status der Versendung zurücksetzen

Falls der Prozess zurückgesetzt werden soll [z.B. weil die Steuerberechnung noch geändert werden soll], kann dies jederzeit im Tabellenbereich Status der Versendung zurücksetzen über einen Klick auf [] erfolgen.

Korrekturen versenden

Korrekturversendungen sind momentan manuell durchzuführen, indem der Versendungsstatus zurückgesetzt wird. Danach kann der Prozess der Versendung neu begonnen werden.

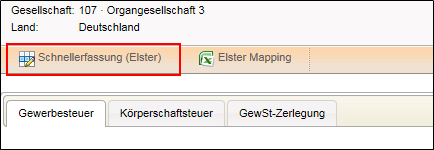

Schnellerfassung [Elster]

Der Unterdialog Schnellerfassung [Elster] ist über den Dialog ERiC-Versand aufrufbar:

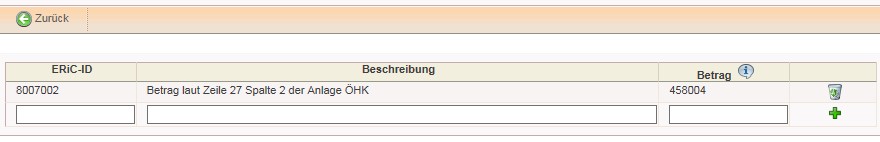

Auf Grundlage sogenannter ELSTER-IDs können in diesem Dialog Werte für Zwecke der Steuererklärung zusätzlich erfasst werden. Dadurch wird sichergestellt, dass alle Zeilen der Formulare übermittelbar sind - also auch solche, die im GTC ggf. noch nicht umgesetzt sind: